Dividenden-ETFs: Erklärung, Vorteile und Risiken

Startseite > Geldanlage > ETF > Dividenden-ETF

Funktion: Dividenden-ETFs investieren in Unternehmen, die kontinuierlich Dividenden ausschütten. So können höhere Renditen als bei anderen Anlageklassen erzielt werden.

Dividendenstrategie: Die Dividendenstrategie war zuvor aktiv gemanagten Dividendenfonds vorbehalten. Durch die passive Funktionsweise der ETFs geschieht dies automatisch, bei gleichzeitig geringeren Kosten.

Langfristige Geldanlage: Besonders hoch kann der Spareffekt bei Investitionen über viele Jahre ausfallen. Mit einer langfristigen Anlagestrategie lassen sich durch die ausgeschütteten Dividenden zudem Kursschwankungen ausgleichen.

Was sind Dividenden-ETFs?

Dividenden-ETFs bilden die Wertentwicklung eines Index nach, in dem hauptsächlich Aktien von dividendenstarken Unternehmen enthalten sind. Das bedeutet, dass diese Unternehmen regelmäßig Dividenden ausschütten. Ansonsten besitzen Dividenden-ETFs die gleichen Eigenschaften wie andere ETFs. Die Exchange Traded Funds funktionieren ähnlich wie aktiv gemanagte Investmentfonds, unterscheiden sich jedoch in ihrem Aufbau. Sie setzen sich aus Wertpapieren zusammen, die die Wertentwicklung eines bestimmten Index automatisch nachbilden.

Ein Index repräsentiert die Gesamtperformance einer bestimmten Gruppe von Wertpapieren – häufig den Aktienmarkt eines Landes oder eines speziellen Börsensektors. ETFs bilden die Wertentwicklung des Index nach. Anders als aktive Fonds läuft die Replikation beziehungsweise die Nachbildung der Indizes bei passiven ETFs automatisiert ab.

Was versteht man unter der Dividende?

Die Dividende ist eine Gewinnbeteiligung, die Unternehmen jährlich auszahlen beziehungsweise ausschütten können. Anlegende können für Aktien, die sie besitzen, einen Anteil vom reinen Gewinn des Unternehmens erhalten. Die Dividende ist unabhängig vom Aktienkurs: Die Ausschüttungen werden direkt vom Unternehmen ausgegeben, zusätzlich zu der Rendite. Dazu definieren Unternehmen am Ende des Geschäftsjahres einen Anteil des Umsatzes als Dividende und zahlen diesen Betrag pro Aktie aus.

Beispiel: Wie funktionieren Dividenden-ETFs?

Angenommen, man besitzt 100 Aktien eines Unternehmens. Das Unternehmen legt eine Dividende von 3 € pro Aktie fest, die auf dem erzielten Jahresgewinn basiert. Diese 3 € werden nun für jede der 100 Aktien ausgezahlt. Bei 100 Aktien ergibt sich eine Gutschrift von 300 €. Die Kursentwicklung der Aktie ist separat zu betrachten. Sie ist unabhängig von der Dividende und kann je nach Kurs- und Wertentwicklung weitere Gewinne generieren.

Für wen sind Dividenden-ETFs sinnvoll?

Für wen sich Dividenden-ETFs eignen, hängt vor allem von den persönlichen Zielen ab. Wer eine Geldanlage mit regelmäßigen Erträgen sucht, um so ein passives Einkommen zu generieren, kann von der Investition in dividendenstarke Indexfonds profitieren. Wird gerade erst mit dem Vermögensaufbau gestartet, sind ETFs mit Dividenden dagegen oft weniger geeignet. In dieser Situation kann gegebenenfalls eher von ETFs mit höherem Kurspotenzial und niedrigeren Kosten profitiert werden.

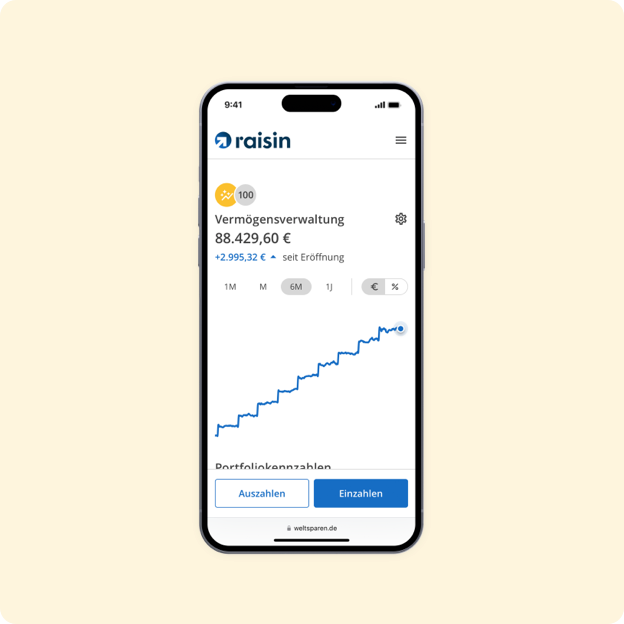

Renditechancen nutzen mit der digitalen Vermögensverwaltung

Um Risiken zu begrenzen, kann es sich lohnen, Dividenden-Aktien als einen Teil eines breit diversifizierten Portfolios zu nutzen. Wer sich um die Zusammenstellung des Portfolios nicht selbst kümmern möchte, kann mit der digitalen Vermögensverwaltung in eine strategische Zusammensetzung eines Portfolios investieren, basierend auf dem persönlichen Risikoprofil. Die Portfolios setzen sich zu verschiedenen Anteilen aus Aktien und Anleihen zusammen.

Globale und diversifizierte Portfolios

Die Portfolios der digitalen Vermögensverwaltung investieren Ihr Vermögen breit gestreut. Das heißt für Sie, dass Sie mit nur einem Portfolio von den globalen Aktien- und Anleihenmärkten profitieren.

Dabei folgt unser Anlageteam einer Strategie, in die 50 Jahre führender Finanzforschung eingeflossen sind.

ETF-Portfolio selbst zusammenstellen mit dem ETF Configurator

Wird eine eigene dividendenstarke Anlagestrategie verfolgt, besteht mit dem ETF Configurator die Möglichkeit, ein eigenes ETF-Portfolio zusammenzustellen. Dazu kann aus über 180 ETFs gewählt und die Aktiengewichtung selbst festgelegt werden. Aus den einzelnen Kategorien können Anlegende bis zu zehn Fonds auswählen und so in unterschiedliche Länder, Branchen und Unternehmen investieren.Ein weiterer Vorteil des ETF Configurators ist die Flexibilität der Ein- und Auszahlungen: Anlegende können eine Einmalzahlung einrichten oder einen Sparplan nutzen. Dieser ETF-Sparplan kann jederzeit kostenlos angepasst oder pausiert werden.

Stellen Sie Ihr individuelles ETF-Portfolio selbst zusammen.

Langfristiger Vermögensaufbau mit dem ETF Configurator

Mit unserem ETF Configurator bauen Sie ein Portfolio ganz nach Ihren Wünschen.

Welche Rendite ist bei Dividenden-ETFs möglich?

Bei Dividenden-ETFs kann eine Minimierung der Rendite durch hohe Gebühren vermieden werden. Denn ETFs bilden die Wertentwicklung eines Dividendenindex automatisch nach. Teurere aktive Dividendenfonds hingegen setzen mit der Dividendenstrategie, dem sogenannten Stock-Picking, auf das gezielte Investieren in einzelne Aktien. Die Auswahl der Aktien wird dabei von einem Fondsmanagement übernommen, wodurch hohe Gebühren entstehen können. Dividenden-ETFs sparen im Vergleich dazu also Kosten, was die Anlage insbesondere bei kleinen Investitionen attraktiver machen kann. Durch die höheren laufenden Kosten bei aktiven Fonds können Renditeunterschiede im Vergleich zu ETFs entstehen. Ein Beispiel zeigt die möglichen erzielbaren Renditen von Dividendenfonds und Dividenden-ETFs im Vergleich, ausgehend von einer angenommenen Rendite von 5 %:

Kontostand | Dividendenfonds mit durchschnittlichen Kosten von 2,26 % p. a. | Dividenden-ETFs mit durchschnittlichen Kosten von 0,59 % p. a. |

|---|---|---|

nach 1 Jahr | 1.826,72 € | 1.843 € |

nach 6 Jahren | 11.739,07 € | 12.351,23 € |

nach 12 Jahren | 25.545,17 € | 28.352,80 € |

nach 18 Jahren | 41.782,26 € | 49.083,56 € |

nach 24 Jahren | 60.878,41 € | 75.941,20 € |

Investitionen | 43.200 € | 43.200 € |

Erzielte Rendite | 17.678,41 € | 32.741,20 € |

Welche Risiken bergen Dividenden-ETFs?

Trotz der Vorteile von Dividenden-ETFs unterliegen diese zusätzlich einigen Risiken. Dazu können zählen:

Geringere Diversifikation

Durch den Fokus der Indexfonds auf die Dividende wird die Titelauswahl für den Fonds eingeschränkt. Diese Einschränkung kann dazu führen, dass die Risikostreuung geringer ist im Vergleich zu ETFs, die auf den Gesamtmarkt abzielen.

Lediglich zyklische Überprüfungen

Der Verzicht auf ein aktives Fondsmanagement kann bei ETFs dazu führen, dass die einzelnen Aktientitel nicht regelmäßig überprüft werden. Sollten Dividenden sinken oder Ausschüttungen vollständig eingestellt werden, reagieren Dividenden-ETFs im Vergleich zu aktiven Dividendenfonds meist erst zeitlich verzögert auf solche Entwicklungen. Zu diesem Zeitpunkt können unter Umständen bereits Verluste entstanden sein.

Nur wenige Vergleichswerte

Eine wichtige Kennzahl bei der Auswahl von ETFs ist das Alter des Fonds, denn so kann die Entwicklung des Indexfonds mit anderen Indizes verglichen werden. Bei Dividenden-ETFs ist dies häufig schwieriger, da die Dividendenindizes relativ neu sind. Die historische Wertentwicklung ist dabei allerdings kein verlässlicher Indikator für die künftige Wertentwicklung.

Börsenrisiken

Bei Dividenden-ETFs handelt es sich um ein Investment an der Börse – inklusive der damit verbundenen Risiken. Bevor ein ETF beziehungsweise Fonds mit Fokus auf Dividenden gekauft wird, ist zu berücksichtigen, dass die Investition in dividendenstarke Aktientitel risikobehaftet ist.

Was gilt es beim Kauf von Dividenden-ETFs zu beachten?

Beim Kauf von Dividenden-ETFs gelten ähnliche Kriterien wie beim Erwerb von anderen ETFs. Es kann sinnvoll sein, auf Produkte zu setzen, die sich schon einige Jahre am Kapitalmarkt bewährt haben und zudem eine niedrige Total Expense Ratio (kurz: TER) aufweisen. Die TER wird auch als Gesamtkostenquote bezeichnet und gibt an, wie hoch die Kosten für einen Investmentfonds pro Jahr zuzüglich zum Ausgabeaufschlag ausfallen. Außerdem können Anlegende vorab entscheiden, ob sie die Ausschüttungen der Dividenden-ETFs sofort erhalten oder diese erneut anlegen möchten und aufgrund dessen die passenden Dividenden-ETFs auswählen.

Dividenden-ETFs – ausschüttend oder thesaurierend?

Dividenden werden mindestens einmal im Jahr, manchmal sogar einmal pro Halbjahr ausgezahlt. Wie bei allen ETFs, gibt es bei Dividenden-ETFs ebenfalls zwei Varianten, wie Anlegende die Ausschüttungen erhalten: thesaurierend oder ausschüttend. Ausschüttende ETFs übertragen die Dividende als Gutschrift direkt in das Depot und vermerken dort, wie hoch der Dividendenanteil am gesamten Portfolio ist. Bei thesaurierenden Dividenden-ETFs wird die Auszahlung direkt wieder ins Fondsvolumen reinvestiert. Dadurch kann vom Zinseszinseffekt profitiert werden.

In beiden Fällen findet eine Wertsteigerung mit unterschiedlichen Qualitäten statt. Bei ausschüttenden ETFs steht die ausgezahlte Summe direkt zur freien Verfügung und eignet sich für den Aufbau eines passiven Einkommens. Thesaurierende ETFs können sich durch die Wiederanlage der Dividenden zum langfristigen Vermögensaufbau im Portfolio eignen.

Welche Dividenden-ETFs gibt es?

Anlegende haben eine große Auswahl an Dividenden-ETFs. Das Angebot reicht dabei von weltweiten Dividendenindizes wie dem MSCI World über den deutschen Aktienindex DAX bis zum STOXX EUROPE 600 oder den S&P500. Zu den größten Dividenden-ETFs gehören beispielsweise folgende Indexfonds:

iShares MSCI World Quality Dividend (Dis)

iShares Asia Pacific Dividend (Dis)

Siemens Qualität & Dividende Europa

iShares Euro Dividend (Dis)

Siemens Qualität & Dividende USA

Xtrackers Stoxx Global Select Dividend 100 (Dis)

Die aufgezählten Fonds stellen eine Auswahl der verfügbaren Dividenden-ETFs dar. Die Auswahl des passenden Indizes hängt unter anderem vom Anlageziel ab. Es kann daher sinnvoll sein, sich genau mit den im Fonds enthaltenen Aktientiteln und den Anlegerinformationen zu beschäftigen.

Wie wählt man einen Dividenden-ETF aus?

Vor der Entscheidung für einen bestimmten Dividenden-ETF können zunächst Anlageziele und Risikotoleranz definiert werden, um diese in der persönlichen Anlagestrategie berücksichtigen zu können. Wenn primär das Ziel verfolgt wird, durch die Dividenden eine regelmäßige Einkommensquelle zu haben, kann bei der Auswahl die Dividendenrendite ein wichtiger Faktor sein. Darüber hinaus kann die historische Performance der ETFs verglichen werden. Ein breit aufgestellter Dividenden-ETF kann zudem für die Diversifizierung des Portfolios sinnvoll sein, um das Risiko zu streuen.

Darüber hinaus können vorab die Branchen und Unternehmen im Portfolio des ETFs überprüft werden, um sicherzustellen, dass sie mit der persönlichen Anlagestrategie übereinstimmen. Die Gebührenstruktur kann ebenfalls berücksichtigt werden, da hohe Kosten die Rendite beeinträchtigen können.

Was sind die Vor- und Nachteile von Dividenden-ETFs?

Zu den Vorteilen von Dividenden-ETFs gehören unter anderem die hohen Ausschüttungen von Dividenden. Da es sich jedoch um ein Investment an der Börse handelt, das immer mit einem gewissen Risiko verbunden ist, können Dividenden-ETFs auch Nachteile haben.

Vorteile

Dividenden-ETFs liefern durch den Fokus auf Dividenden regelmäßige Ausschüttungen.

Durch ihre Struktur und Funktionsweise sind ETFs kosteneffizient.

Eine Dividendenstrategie kann ohne Fondsmanagement, dafür mit ETFs umgesetzt werden.

Dividenden können selbst in schwächeren Marktphasen ausgeschüttet werden, womit sich potenzielle Kursverluste kompensieren lassen.

Nachteile

- Es besteht – wie bei allen ETFs und aktiven Fonds – ein Verlustrisiko.

- Der Fokus bei der Titelauswahl beschränkt sich auf dividendenstarke Unternehmen. Dividenden-ETFs nutzen also nicht das komplette Spektrum an denkbaren Investitionschancen.

Weitere Fragen zu Dividenden-ETFs

Wie wird die Dividendenrendite berechnet?

2023 schütteten die DAX-Unternehmen Dividenden im Wert von 52,5 Milliarden Euro aus. Dabei spielt außerdem die Dividendenrendite eine Rolle – also der prozentuale Anteil an der Gesamtrendite. Um diese zu berechnen, kann eine Formel genutzt werden:

Jährliche Dividende x 100 / Aktienkurs = Dividendenrendite

So entsteht bei einer Aktie mit einem Kurs von 67 € und einer jährlichen Dividende in Höhe von 3,50 € eine Dividendenrendite von 5,22 % im Jahr (3,50 € x 100 / 67 € Aktienkurs).

Sind Unternehmen verpflichtet, Dividenden zu zahlen?

Es besteht keine Pflicht, dass Unternehmen Dividenden ausschütten. Meist zahlen Großkonzerne, etwa börsennotierte Unternehmen aus dem Deutschen Aktienindex DAX, vermehrt Dividenden aus. Mit den Ausschüttungen verfolgen sie das Ziel, ihre Aktionärinnen und Aktionäre an sich zu binden. Zwar schmälern Dividenden den reinvestierbaren Gewinn des Unternehmens, dennoch werden Dividenden häufig selbst in schwächeren Jahren ausbezahlt.

Da Dividenden mit dem Gewinn verknüpft sind, schwankt ihre Höhe. Zudem haben Aktionärinnen und Aktionäre ein Mitspracherecht. Sie können die vom Unternehmen offerierte Dividende auf der Hauptversammlung annehmen oder ablehnen.

Gibt es Dividenden-ETFs mit monatlicher Ausschüttung?

Die Ausschüttungen von Dividenden schwanken in der Regel zwischen einmal im Jahr und einer quartalsweisen Auszahlung. Eine monatliche Ausschüttung existiert nicht. Das bedeutet, dass bei Dividenden-ETFs nicht monatlich mit einer Auszahlung gerechnet werden kann.

Wie teuer sind Dividenden-ETFs?

Die Verwaltungskosten für Dividenden-ETFs können höher als bei anderen Indexfonds sein, die sich auf den Gesamtmarkt beziehen. Es können daher verschiedene Angebote und deren Kosten verglichen werden.

Risikohinweis: Jede Anlage am Kapitalmarkt ist mit Chancen und Risiken behaftet. Der Kurs der Anlagen kann steigen oder fallen. Im äußersten Fall kann es zu einem vollständigen Verlust des angelegten Betrages kommen. Alle ausführlichen Informationen können Sie unter Risikohinweise nachlesen.