Anleihen einfach erklärt

Startseite > Geldanlage > Anleihen

Definition: Anleihen (Bonds) sind Wertpapiere, die das Recht darauf verbriefen, dass eine investierte Summe zurückbezahlt sowie verzinst wird. Staaten und Unternehmen geben Anleihen heraus, um sich Geld am Kapitalmarkt zu beschaffen.

Arten: Abhängig von der Verzinsung, dem Emittent oder der Struktur, werden Anleihen unterschiedlich segmentiert. Anleihen reichen von Wandelanleihen über Unternehmensanleihen bis hin zu Staatsanleihen.

Aktuelles zu Anleihen und Bonds

Im Januar 2024 betrug die Rendite zehnjähriger Bundesanleihen durchschnittlich 2,22 % pro Jahr. Dabei gelten deutsche Staatsanleihen als vergleichsweise risikoarme Geldanlage. Um eine höhere Rendite mit einzelnen Anleihen erzielen zu können, ist ein höheres Risiko im Anleihenhandel einzugehen. Allerdings ist das Risiko eines möglichen Verlustes bei Anleihen von Emittenten mit niedriger Bonität sehr hoch. Als Alternative zu Staatsanleihen kann ein Festgeldkonto als Geldanlage attraktiv sein. Hier profitiert man von einer Einlagensicherung und kann höhere Renditechancen erreichen.

Definition: Was sind Anleihen & Bonds und wie funktionieren sie?

Anleihen beziehungsweise Bonds sind an der Börse handelbare Wertpapiere, die in der Regel festgelegte Zinszahlungen und die Rückzahlung des investierten Geldes nach Ablauf der Laufzeit gewähren. Auch die Begriffe „Rentenpapiere“, „Obligationen“ und „Schuldverschreibungen“ sind für Anleihen weit verbreitet.

Einfach erklärt steckt hinter jeder Anleihe ein Kredit, der dem Emittierenden der Anleihe gewährt wird. Die Herausgeber versprechen im Gegenzug für den Kredit regelmäßige Zinszahlungen (Kupon) über die gesamte Laufzeit der Anleihe. Die Rückzahlung erfolgt in der Höhe des Nennwertes zum Ende der Laufzeit.

Übliche Merkmale von Anleihen sind feste Zinsen und eine feste Laufzeit. Emittenten von Anleihen können Banken, Institutionen, Unternehmen sowie Staaten sein. Anlegerinnen und Anleger können von privater oder institutioneller Seite kommen. Anleihen werden stets nach ihrer Bonität beurteilt und verschiedenen Kategorien zugeordnet. Die Bewertung reicht von AAA als beste Bewertung bis hin zu D (Zahlungsausfall) und wird von Ratingagenturen durchgeführt.

Beispiel: Rendite von Anleihen

In einem fiktiven Beispiel werden zehn Anleihen mit einem Nennwert von 100 € und einem Zinssatz von 3,00 % p. a. erworben. Die Laufzeit beträgt zehn Jahre. Über die nächsten zehn Jahre werden jährlich Zinszahlungen in Höhe von 30 € ausgezahlt. Zum Ende der Laufzeit werden die anfangs investierten 1.000 € zurückgezahlt.

Grundlegendes zur Anleihe: Diese Begriffe sind wichtig

Wer sich über Anleihen informiert, kann bei der Recherche auf einige Fachbegriffe stoßen. Die wichtigsten Begriffe werden im Folgenden erklärt:

Nennwert: Der Nennwert oder auch Nominalwert bezeichnet den Teilbetrag der Gesamtschuld, den der Emittent durch Ausgabe einer Anleihe aufnimmt. Der Nominalwert wird am Ende der Laufzeit zurückgezahlt. Berechnet wird der Nennwert, indem das Grundkapital (Schuldsumme) durch die Anzahl der auszugebenden Anleihen geteilt wird.

Emission: Die Ausgabe einer Anleihe wird als Emission oder Begebung bezeichnet. Die Emission kann auf unterschiedliche Arten – wie beispielsweise durch Eigen- beziehungsweise Selbstemission oder Fremdemission – durchgeführt werden.

Emittent: Als Emittent werden Herausgeber von Anleihen bezeichnet. Sowohl Staaten, Kreditinstitute als auch Unternehmen, die nicht zu den Kreditinstituten gehören, können Herausgeber von Anleihen sein.

Neuemission: Bei der Neuemission werden Anleihen neu herausgegeben, die zuvor noch nie zum Verkauf standen.

Kupon: Der Kupon beziehungsweise Zinskupon umfasst die Verzinsung der Anleihe: Der Emittent schüttet die Zinsen jedes Jahr aus. Die Höhe des Kupons ist unter anderem von der Bonität des Emittenten, der Laufzeit, dem Besicherungsumfang sowie dem allgemeinen Zinsniveau abhängig. Dabei sollte der Kupon jedoch nicht mit der Rendite gleichgesetzt werden. Zu beachten ist, dass bei einer Anleihe kein Zinseszins existiert. Demnach bleiben die Zinszahlungen jedes Jahr bis zum Laufzeitende konstant.

Rendite: Während der Kupon den konkreten Zinssatz der Anleihe umfasst, definiert die Rendite den Ertrag, mit dem nach einem bestimmten Zeitraum gerechnet werden kann (Effektivverzinsung). Für die Berechnung der Rendite werden die Zinsen, Kosten und Kursentwicklung der Anleihe berücksichtigt.

Kurswert: Tagesaktueller Wert der Anleihe. Der Kurs von Anleihen wird in Prozent des Nennwertes angegeben (100 % = Nennwert). Der Kurs ist von Bedeutung, wenn die Anleihen vor Laufzeitende verkauft werden sollen. In dem Fall sind neben den bis dato erhaltenen Zinsen zusätzliche Kursrenditen möglich.

Rückzahlungskurs: Der Rückzahlungskurs einer Anleihe beträgt in den meisten Fällen 100 % und ist der Kurs, zu dem die Anleihe zurückgegeben wird.

Anleihevolumen: Das Anleihevolumen bezeichnet den Gesamtwert, für welchen der Emittent Anleihen herausgegeben hat. Wird das Anleihevolumen durch die Anzahl der herausgegebenen Anleihen geteilt, ergibt sich der Nennwert einer Anleihe.

Bonität: Die Kreditwürdigkeit eines Wirtschaftssubjektes (Personen, Unternehmen, Staaten) wird als Bonität bezeichnet. Mithilfe der Bonität kann das Risiko einer Anleihe eingeschätzt werden. Anhand des Ausfallrisikos werden diese in unterschiedliche Kategorien – von investmentwürdig bis hochspekulativ – eingeteilt.

Währungsschwankungen: Bei einer Investition in Anleihen, die in einer anderen Währung ausgegeben wurden – zum Beispiel US-Dollar –, wird ein Währungsrisiko eingegangen. Verändert sich der Kurs der Währung, kann dies Auswirkungen auf die Rendite der Anleihe haben.

Bonds: Bonds ist der englische Begriff für eine Anleihe. Die beiden Begriffe können als Synonyme verwendet werden.

Welche Arten von Anleihen gibt es?

Anleihen werden nach Art der Verzinsung, Art der Emittenten oder anderen spezifischen Merkmalen, wie ihrer Struktur, unterschieden. Nach der Art der Verzinsung wird unterschieden in klassische Anleihen, Nullkuponanleihen, Anleihen mit variablen Zinsen und niedrig verzinsliche Anleihen. Anhand der ausgebenden Emittenten werden Staatsanleihen oder Unternehmensanleihen unterschieden. Die einzelnen Anleihen unterscheiden sich je nach Bonität, Branche und Land des Unternehmens oder des Staates. Eine weitere Art der Klassifizierung findet anhand spezifischer Charakteristika statt. Dabei kann beispielsweise in Fremdwährungsanleihen oder Genussscheine unterschieden werden. Auch Nachranganleihen, Options- und Wandelanleihen sowie strukturierte Anleihen sind Unterarten. Die wichtigsten Anleihen im Überblick:

Staatsanleihen

Unternehmensanleihen

Wandelanleihen

Pfandbriefe

Nachrangige Anleihen

Hochzinsanleihen

Kann man eine Anleihe vor dem Ablauf der Laufzeit verkaufen?

Anleihen können vor Laufzeitende verkauft werden. Dies kann bei gestiegenen Kursen attraktiv sein, um potenziell Gewinne zu erzielen oder um bereits vor Ende der Laufzeit wieder Zugriff auf das investierte Geld zu haben. Der Kurs bei Anleihen funktioniert ähnlich wie bei Aktien, aktiven Fonds oder ETFs. Trotz fester Verzinsung und Rückzahlung des Nennwerts zu einem festen Zeitpunkt schwanken Anleihenkurse, was mit der Bonität des Emittenten zusammenhängt. Der Kurs einer Anleihe wird jedoch nicht in Euro oder US-Dollar angegeben, sondern in Prozent des Nennwerts. Am Ende der Laufzeit nähert sich der Kurs in der Regel dem Nennwert an, da dessen Rückzahlung kurz bevorsteht.

Beispiel:

Angenommen, der Kurs einer Anleihe mit einem Nennwert von 100 € fällt auf 93 % und wird zu diesem Zeitpunkt verkauft, dann bringt die Anleihe 93 € ein. Steigt der Kurs auf 105 % und die Anleihe wird verkauft, bringt sie 105 € ein und es entsteht ein Gewinn von 5 €.

Mit welchem Risiko sind Anleihen verbunden?

Alle Anleihen bringen Risiken mit sich, die je nach Art der Anleihe unterschiedlich hoch sind. Das Risiko wird bei Anleihen anhand der Bonität des Emittenten ermittelt. Wenn Unternehmen eine schwache Bonität aufweisen, ist das Risiko größer als bei Unternehmen mit einer guten Bonität. Je höher das Risiko (das heißt, je schlechter die Bonität), desto höher sind jedoch die Zinsen.

Beispiel: Risiko von Unternehmens- und Staatsanleihen

Anleihen der Bundesrepublik Deutschland sind beispielsweise eher schwach verzinst, da ein Zahlungsausfall der Bundesrepublik als sehr unwahrscheinlich gilt. Bei anderen Staaten, insbesondere Schwellen- und Entwicklungsländern, ist ein Zahlungsausfall wahrscheinlicher. Für das höhere Risiko wird eine höhere Verzinsung gewährt.

Dasselbe Prinzip gilt auch bei Unternehmensanleihen. Während Mittelstandsanleihen höhere Risiken und somit auch höhere Zinsen aufweisen, bringen Industrie- oder Konzernanleihen vergleichsweise geringe Zinsen. Wandelanleihen und Nachranganleihen haben ebenfalls unterschiedlich hohe Risiken, je nach Bonität der Emittenten.

Vor- und Nachteile von Anleihen auf einen Blick

Anleihen als Geldanlage bieten sowohl Vor- als auch Nachteile. Die Vor- und Nachteile im Überblick:

Vorteile:

- Regelmäßige und vorhersehbare Zinszahlungen

- Anleihen können ein Aktienportfolio stabilisieren und diversifizieren

- Risikoarme Geldanlage

- Vor Ende der Laufzeit verkäuflich

- Renditechancen durch mögliche Kursgewinne

Nachteile:

- Eventuell kommt es zu Kursverlusten und die Anleihe ist beim Verkauf weniger wert als beim Kauf

- Keine Einlagensicherung

- Totalausfallrisiko

In Anleihen investieren – wie und wo werden Anleihen gehandelt?

Der Anleihenhandel findet direkt bei Banken oder an der Börse statt. Um in Anleihen zu investieren, wird ein Wertpapierdepot benötigt. Beim Handel mit Anleihen fallen Transaktionskosten an. Neben einzelnen Anleihen können ebenfalls Anleihenfonds, auch Rentenfonds genannt, erworben werden. Hierbei wird das Geld in mehrere Anleihen investiert, wodurch das Risiko gestreut und minimiert wird.

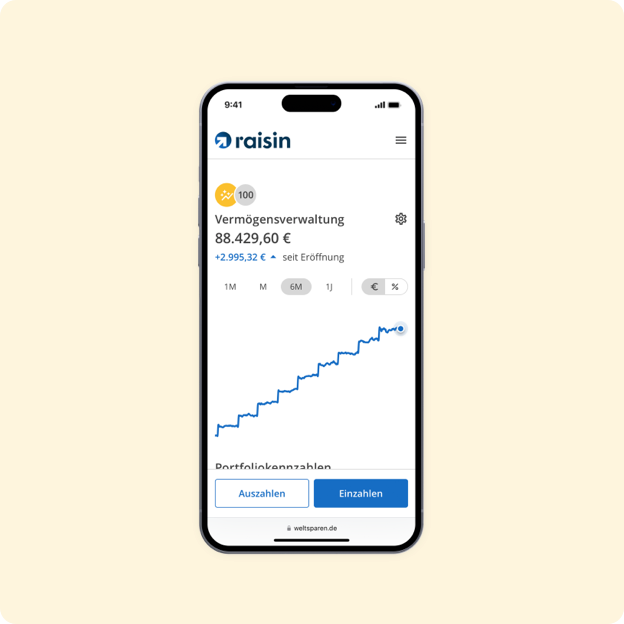

Vermögensverwaltung von WeltSparen als Alternative zu Anleihen

Eine günstigere Variante der aktiven Rentenfonds sind passiv gemanagte Anleihen-ETFs, die die Wertentwicklung eines Anleihenindex abbilden. Die Vermögensverwaltung von WeltSparen kauft keine einzelnen Anleihen, sondern eine Vielzahl, die in einem globalen Indexfonds breit diversifiziert enthalten sind. Mit dem ETF Configurator können Anleihen-ETFs nach den eigenen Wünschen ausgewählt werden.

Globale und diversifizierte Portfolios

Die Portfolios der digitalen Vermögensverwaltung investieren Ihr Vermögen breit gestreut. Das heißt für Sie, dass Sie mit nur einem Portfolio von den globalen Aktien- und Anleihenmärkten profitieren.

Dabei folgt unser Anlageteam einer Strategie, in die 50 Jahre führender Finanzforschung eingeflossen sind.