Eigenes Portfolio mit dem ETF Configurator.

Mit dem ETF Configurator konstruieren Sie Ihr Portfolio ganz nach Ihren Wünschen. Wählen Sie aus einer breiten Palette von ETFs und Indexfonds, die sich besonders gut als Portfoliobausteine eignen.

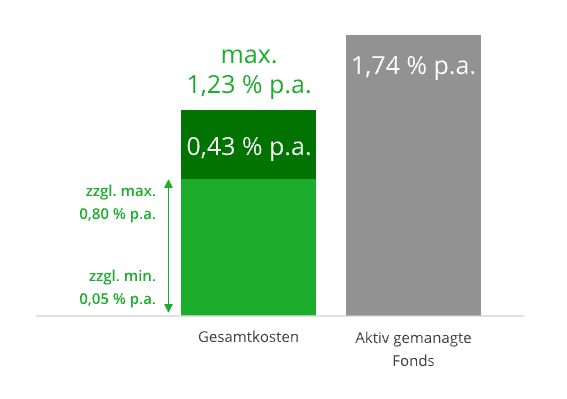

Geringe Kosten: 0,43 % Verwaltungsgebühr zzgl. Fondskosten – keine versteckten Gebühren, Ausgabeaufschläge oder Provisionen

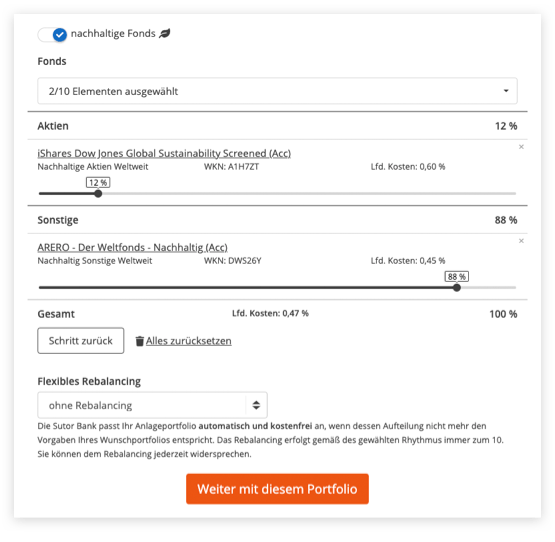

Nachhaltige Portfolios: Individuelle Portfolios mit grünen und ethischen ETFs

Kostenfreies Rebalancing: 5 wählbare Rhythmen

Sie wissen selbst am besten, wie Ihr Portfolio konstruiert sein soll?

Mit dem ETF Configurator bestimmen Sie selbst, was drin steckt. Egal, ob Sie Ihr Portfolio nach Regionen, Branchen oder bestimmten Themen strukturieren wollen: Mit über 180 ETFs und Indexfonds konstruieren Sie Ihr Portfolio individuell nach Ihren Investment-Wünschen und Interessen. Das ist Investieren maßgeschneidert für Ihre persönlichen Anlageziele.

Wussten Sie schon?

Mit unserem ETF Configurator können Sie ab 50 € auch monatlich investieren. Mehr erfahren>

Jede Anlage am Kapitalmarkt ist mit Chancen und Risiken behaftet. Der Kurs der Anlagen kann steigen oder fallen. Ausführliche Informationen zu den einzelnen Risiken finden Sie in unseren Risikohinweisen

So investieren Sie mit dem ETF Configurator

1. WeltSpar-Konto eröffnen

Registrieren Sie sich bei WeltSparen und identifizieren Sie sich mit VideoIdent oder PostIdent.

2. Allokation wählen

Erstellen Sie Ihr persönliches Investment-Portfolio oder nehmen Sie ein Musterportfolio als Basis.

3. Anlagebetrag überweisen

Überweisen Sie den gewünschten Anlagebetrag – wir investieren anschließend in Ihr zusammengestelltes Portfolio.

Die Alternative zum ETF Configurator

Sie wollen es sich einfacher machen?

Mit unserer digitalen Vermögensverwaltung machen Sie es sich noch leichter. Sie wählen einfach ein Portfolio – den Rest übernehmen wir.

Was kostet der ETF Configurator?

Geringe Verwaltungsgebühr, variable Fondskosten

Mit dem ETF Configurator investieren Sie mit voller Kostentransparenz – es gibt keine versteckten Gebühren, Ausgabeaufschläge oder Provisionen.

Die Verwaltungsgebühr beträgt 0,43 % p. a. Hinzu kommen variable Fondskosten. Diese sind abhängig von der Portfolio-Zusammensetzung. Die Fondskosten liegen je nach ETF oder Indexfonds zwischen 0,05 % und 0,80 % p. a.

Das beinhaltet die ETF Configurator Verwaltungsgebühr:

- Alle anfallenden Depot- und Kontoführungsgebühren

- Kosten für Kauf, Verkauf, Wiederanlage

- Änderungen der Anlagestrategie, inklusive Umschichtungen und/oder Verkäufen

- Rebalancing, unabhängig vom gewählten Rhythmus

- Zuverlässiger deutschsprachiger Kundenservice

Welche ETFs und Indexfonds kann ich nutzen?

Über 180 ETFs und Indexfonds mit verschiedenen Schwerpunkten

Mit dem ETF Configurator bauen Sie sich Ihr Portfolio aus über 180 ETFs und Indexfonds. Den Anlageschwerpunkt bestimmen Sie selbst. Als Basis können Sie unsere Musterportfolios verwenden. Alle wählbaren Fonds finden Sie in der Fondsübersicht.

Sie wählen aus ETFs und Indexfonds für:

- Anlageklassen (u. a. Aktien, Anleihen, Rohstoffe, Immobilien)

- Länder (u. a. Deutschland, USA, China, Japan)

- Regionen (Welt, Europa, Nord- und Südamerika, Asien, Schwellenländer)

- Sektoren (u. a. Banken, Technologie, Health Care, Telekommunikation)

- Themen (Automation & Robotics, Digitalisierung)

- Smart Beta (u. a. Value, Small & Mid Cap, Momentum)

- Nachhaltigkeit (Auswahl an grünen ETFs)

Gibt es einen Sparplan?

Einfach regelmäßig investieren

Mit dem ETF Configurator sind Sie komplett flexibel: Sie können jeden Monat automatisch Geld in Ihr Portfolio investieren. Ohne Extrakosten, ab monatlich 50 € und jederzeit anpassbar.

Häufig gestellte Fragen

Das Anlagekonzept

Exchange Traded Funds (ETFs) sind börsengehandelte Investmentfonds, die die Wertentwicklung eines Index – wie beispielsweise des DAX oder des S&P 500 – nachbilden, ohne dass ein Fondsmanager aktive Anlageentscheidungen trifft. Dabei soll die Wertentwicklung eines ETFs der Entwicklung des zugrunde liegenden Index möglichst genau entsprechen. Daher spricht man in der Regel auch davon, dass ETFs eine passive Anlagestrategie verfolgen.

Ein ETF gibt Anlegern Zugang zu einem Portfolio aus Aktien, Anleihen oder anderen Anlageklassen wie Rohstoffen oder Immobilien. Im Vergleich zu aktiv gemanagten Investmentfonds sind ETFs typischerweise deutlich kostengünstiger, weil niedrigere jährliche Managementgebühren und keinerlei Aufgelder wie Ausgabeaufschläge anfallen. Eine Besonderheit von ETFs ist, dass sie wie eine Aktie an Wertpapierbörsen gehandelt werden. Wie andere Investmentfonds sind für deutsche Anleger zugängliche ETFs als Sondervermögen strukturiert – dies bedeutet, dass die Anlagen des ETFs vom restlichen Vermögen der Fondsgesellschaft getrennt verwahrt werden und somit vor einer etwaigen Insolvenz der Fondsgesellschaft geschützt sind.

Indexfonds sind Investmentfonds, die die Wertentwicklung eines Index – wie beispielsweise des DAX oder des S&P 500 – nachbilden, ohne dass ein Fondsmanager aktive Anlageentscheidungen trifft. Dabei soll die Wertentwicklung eines Indexfonds der Entwicklung des zugrunde liegenden Index möglichst genau entsprechen. Daher spricht man auch davon, dass Indexfonds eine passive Anlagestrategie verfolgen.

Ein Indexfonds gibt Anlegern Zugang zu einem Portfolio aus Aktien, Anleihen oder anderen Anlageklassen wie Rohstoffen oder Immobilien. Im Vergleich zu aktiv gemanagten Investmentfonds sind Indexfonds typischerweise deutlich kostengünstiger, weil niedrigere jährliche Managementgebühren und keinerlei Aufgelder wie Ausgabeaufschläge anfallen. Wie andere Investmentfonds sind für deutsche Anleger zugängliche Indexfonds als Sondervermögen aufgesetzt – d. h., dass die Anlagen des Indexfonds vom restlichen Vermögen der Fondsgesellschaft getrennt verwahrt werden und somit vor einer etwaigen Insolvenz der Fondsgesellschaft geschützt sind.

Im deutschen Sprachgebrauch gehören zur Familie der Indexfonds sowohl Fonds, die konventionell strukturiert sind – also deren Anteile direkt von der Fondsgesellschaft ausgegeben werden und mit dieser gehandelt werden können – als auch ETFs, die an der Börse gehandelt werden.

Ziel einer passiven Anlagestrategie ist es, die Wertentwicklung des Marktes bzw. eines Vergleichsindex möglichst exakt abzubilden. Man investiert in Aktien und Anleihen in der Allokation, wie es der der Strategie zugrunde liegende Index vorgibt. Eine passive Anlagestrategie auf den Deutschen Aktienindex (DAX) investiert beispielsweise in die Aktien der im DAX vertretenen 30 Unternehmen – idealerweise in genau demselben Verhältnis.

Prognosen, Berichte und Meinungen von Analysten oder Entscheidungen eines Vermögensverwalters oder Fondsmanagers spielen bei einer passiven Strategie keine Rolle. Passive Strategien lassen sich entsprechend besonders kostengünstig umsetzen. Gleichzeitig wird bei der passiven Anlage typischerweise möglichst diversifiziert angelegt, also das Risiko breit gestreut. Privatanleger haben mit Indexfonds und ETFs einen einfachen Zugang zu einer Vielzahl verschiedener passiver Anlagestrategien. Mit dem ETF Configurator bieten wir Ihnen die Möglichkeit, kostengünstig eine passive Anlagestrategie zu verfolgen.

Eine aktive Anlagestrategie setzt es sich zum Ziel, den Markt zu „schlagen”, d. h. eine bessere risikoadjustierte Rendite als dieser zu erzielen. Dafür werden vom Manager der Strategie – bspw. einem Vermögensverwalter oder Fondsmanager – aktive Anlageentscheidungen getroffen, also die vermeintlich attraktivsten Anlageklassen oder Titel ausgewählt. Diese Entscheidungen können bspw. das Verhältnis von Aktien, Anleihen und weiteren Anlageklassen betreffen, in die investiert wird („strategische Assetallokation”), bewusste kurzfristige Abweichungen vom selbigen („taktische Assetallokation”), oder eine Auswahl einzelner Titel („Stock Picking” bzw. „Einzeltitelauswahl”).

Die meisten klassischen Fonds aber auch Vermögensverwaltungen setzen auf aktive Anlagestrategien. Entsprechend sind in Deutschland aktuell noch über 90 % der Fondsanlagen von Privatanlegern in aktive Strategien investiert, während der entsprechende Anteil in den USA mittlerweile nur noch ca. 60 % beträgt und weiter abnimmt (Stand 2017: BVI Fondsstatistik und US Federal Reserve).

Wegen des größeren Aufwands des Managements von aktiven Strategien sind diese typischerweise deutlich teurer als passive Anlagestrategien. So belaufen sich die Kosten von in Europa vertriebenen aktiv gemanagten Mischfonds auf durchschnittlich 2,26 % jährlich (Quelle: „The impact of charges on mutual fund returns” – Europäische Wertpapier- und Marktaufsichtsbehörde (ESMA)) im Vergleich zu nur 0,31 % für passive gemanagte Indexfonds und ETFs (Quelle: „The Growth of ETFs in Europe” – Deloitte).

Trotz oder eben wegen der höheren Kosten sind aktive Anlagestrategien im Durchschnitt nicht erfolgreicher als passive Anlagestrategien. Dies haben eine Reihe von Studien bewiesen (bspw.: „Luck versus Skill in the Cross-Section of Mutual Fund Returns”- Fama and French (2010), Journal of Finance). Beispielsweise konnten zwischen 2007 und 2017 nur 9 % der aktiven gemanagten Aktien-Fonds in Europa mit einer globalen Anlagestrategie eine höhere Rendite als der Markt generieren (Quelle: „Informed Investor: Manager Monitor Q3 2017”, Lyxor Asset Management).

Der ETF Configurator bietet Ihnen die Möglichkeit, ETFs und Indexfonds selbst auszuwählen und kostengünstig in Aktien und Anleihen zu investieren. Die Zielsetzung hängt von der Auswahl der ETFs und Indexfonds ab.

Ihre Einzahlungen werden am Kapitalmarkt in Investmentfonds angelegt. Die Auswahl der Fonds nehmen Sie selbst vor. Alle orientieren sich an den folgenden 4 Erkenntnissen der wissenschaftlichen Forschung zur Geldanlage an den Kapitalmärkten:

- Passive Anlagestrategien sind bei der Anlage in Aktien und Anleihen in den meisten Fällen langfristig erfolgreicher als aktive Anlagestrategien.

- Anlageansätze mit einem langfristigen Anlagehorizont sind in der Regel erfolgreicher als kurzfristige orientierte Strategien.

- Die Vermeidung von unnötigen Kosten ist einer der wichtigsten Hebel für Privatanleger. Niedrige Kosten gehen typischerweise mit einer höheren Rendite einher.

- Durch den Verzicht auf spekulative Finanzinstrumente wird das Risiko reduziert.

Passive Anlagestrategie

Mit dem ETF Configurator investieren Sie in ETFs und Indexfonds, die einer passiven Anlagestrategie folgen und so die Entwicklung der Aktien- und Anleihenmärkte besonders effizient abbilden (siehe auch „Was bedeutet eine „passive“ Anlagestrategie im Vergleich zu einer „aktiven“ Anlagestrategie?“).

Weitere Vorteile von passiven gegenüber aktiv gemanagten Fonds liegen auf der Hand: Zahlreiche wissenschaftliche Studien belegen, dass passive Fonds auf lange Sicht höhere Renditen erzielen als aktive Fonds (entgegen der Behauptung von Fondsmanagern schlagen aktive Fonds langfristig den Markt nicht). Zudem sind passive Fonds deutlich günstiger als aktive Fonds, welche z.B. Ausgabeaufschläge, Transaktionskosten oder Bestandsprovisionen aufweisen. Diese zusätzlichen Kosten wiederum mindern die Rendite.

Langfristiger Anlagehorizont

Mit dem ETF Configurator investieren Sie langfristig. Durch das Rebalancing in einem von Ihnen gewählten Rhythmus wird sichergestellt, dass Ihr Portfolio regelmäßig wieder dem von Ihnen anfangs gewählten Rendite-Risiko-Profil entspricht (Siehe auch „Was bedeutet Rebalancing?“). Ausschüttungen werden automatisch wieder angelegt, sodass Sie langfristig vom Zinseszinseffekt profitieren (Siehe auch „Was bedeutet Wiederanlage von Ausschüttungen?“).

Niedrige Kosten

Mit dem ETF Configurator investieren Sie zu niedrigen Kosten. Die jährliche Verwaltungsgebühr beträgt 0,43 %. Hinzu kommen Fondskosten zwischen 0,05 % und 0,80 % abhängig von Ihrer Auswahl von ETFs und Indexfonds.

In der Verwaltungsgebühr enthalten ist die Depotführung, ein optionaler monatlicher Sparplan, flexible Ein- und Auszahlungen sowie Umschichtungen, die Wiederanlage von Ausschüttungen, das Rebalancing sowie die Nutzung der WeltSparen Plattform und unseres Kundenservices – es fallen keine weiteren Kosten an.

Verzicht auf spekulative Finanzinstrumente

Kapitalmarktrenditen werden nur erzielt, wenn Sie als Anleger langfristig investiert sind. „Buy and hold” lautet diese Strategie beim ETF Configurator: Über viele Jahre investieren und später von den Erträgen profitieren – idealerweise in ein breit diversifiziertes Portfolio. Andernfalls erhöht sich das Risiko.

Auf komplexe Instrumente wie Hebelprodukte oder Zertifikate wird beim ETF Configurator bewusst verzichtet. Aktives Wetten auf Einzelwerte oder Branchen findet nicht statt.

Ein flexibles Rebalancing optimiert Ihre Rendite.

Die im ETF Configurator verfügbaren ETFs und Indexfonds wurden vom Raisin Investment-Team so ausgewählt, dass sie sich als Bausteine für ein selbst zusammengestelltes Portfolio eignen. Es fließen Kriterien wie regionale Abdeckung, Replikationsmethodik, laufende Gebühren, Liquidität und Fondsvolumen mit ein.

Für den ETF Configurator hat das Raisin Investment-Team nachhaltige MSCI-Produkte ausgewählt, die nach den sogenannten ESG-Kriterien ausgewählt wurden. Diese Kriterien werden bei der Bewertung von ETFs anhand einer Vielzahl von Einzelkriterien beurteilt. Aus den Ergebnissen wird eine Gesamtnote errechnet, der sogenannte ESG Score oder das ESG Rating.

Die ESG-Kriterien umfassen:

- Umweltschutz (Environmental): Dies umfasst beispielsweise Kriterien bezüglich Klimawandel, Rohstoffgewinnung und -nutzung, Umweltverschmutzung und Abfall, Umweltförderung

- Soziales (Social): Dies umfasst beispielsweise Kriterien bezüglich Humankapital, Produkthaftung und -sicherheit. Interessenvertretung, Soziale Teilhabe.

- Unternehmensführung (Governance): Dies umfasst Kriterien bezüglich Besetzung von Vorständen, Ethik, Korruption, Wettbewerbspraktiken.

Für den Aktienteil der nachhaltigen Startallokation beim ETF Configurator hat das Raisin Investment-Team nachhaltige MSCI-Produkte ausgewählt, da diese auf dem umfangreichsten Kriterienkatalog beruhen, der einen Ausschluss durch Bewertung nach 37 Einzelkriterien vornimmt. Dabei werden Unternehmen ausgeschlossen, die in den Bereichen Atomkraft, Tabak, Alkohol, Glücksspiel, Waffen, Gentechnik, Kohle und Pornografie aktiv sind. Auf Anleihenseite wird das “Best-in-Class”-Prinzip verfolgt.

Mit dem Rebalancing wird sichergestellt, dass Ihr Portfolio regelmäßig wieder der von Ihnen gewählten Verteilung und damit auch dem von Ihnen gewählten Rendite-Risiko-Profil entspricht.

Bei den im ETF Configurator erstellbaren Portfolios bestimmen Sie das Verhältnis der einzelnen ETFs und Indexfonds. Damit bestimmen Sie auch das Verhältnis von Aktien und Anleihen sowie die Verteilung innerhalb des Aktienanteils und das zu erwartende Risiko sowie die zu erwartende Rendite. Anleger entscheiden sich typischerweise auf Basis ihrer Risikoneigung für ein bestimmtes Portfolio bzw. Verhältnis von Aktien und Anleihen. Durch Marktbewegungen kann sich dieses Verhältnis verschieben – mit dem Ergebnis, dass das Portfolio nicht mehr der initialen Risikoneigung entspricht. Hier kommt in professionell geführten Portfolios das Rebalancing ins Spiel.

Auf Wunsch wird im ETF Configurator durch Verkäufe und Käufe von Anteilen der ETFs und Indexfonds das ursprünglich von Ihnen gewählte Verhältnis wiederhergestellt. Fonds, die nicht (mehr) bespart werden, werden beim Rebalancing nicht berücksichtigt.

Sie können aus 5 Rebalancing-Rhythmen wählen: monatlich, vierteljährlich, halbjährlich, dreivierteljährlich oder jährlich. Die Wahl können Sie bei Vertragsabschluss treffen oder Ihre Rebalancing-Einstellung auch nach Eröffnung Ihres Portfolios jederzeit per E-Mail an kundenservice@weltsparen.de ändern. Für die Durchführung des Rebalancings entstehen keine zusätzlichen Kosten. Beachten Sie aber, dass beim Rebalancing versucht wird, durch Kauf und Verkauf Ihre gewünschte Allokation wiederherzustellen. Falls dadurch Erträge entstehen, die über Ihrem eingereichten Freistellungsauftrag liegen, fallen Abgeltungssteuern, Solidaritätszuschlag und gegebenenfalls Kirchensteuer an. Bei der Ausführung des Auftrags zum Rebalancing haben weder die Raisin GmbH (WeltSparen) noch die Depotbank Sutor Bank Ermessensspielraum in Bezug auf den notwendigen Kauf und Verkauf von Fondsanteilen.

Die ETFs im ETF Configurator können thesaurierend oder ausschüttend sein. Thesaurierende ETFs legen Erträge automatisch von selbst wieder an. Ausschüttende ETFs dagegen, schütten Erträge aus. Diese Ausschüttungen werden im ETF Configurator automatisch wieder angelegt und Ihrem Depot gutgeschrieben – ohne zusätzliche Kosten. Die Wiederanlage erfolgt dabei in den ETF oder Indexfonds, aus dem die jeweiligen Ausschüttungen stammen. Sie als Anleger sparen sich somit zusätzlichen Aufwand für eine eigene Wiederanlage und profitieren vom Zinseszinseffekt auf die wieder angelegten Beträge. Mit Eröffnung Ihres Portfolios erteilen Sie den Auftrag für die laufende Wiederanlage von Ausschüttungen.

Im Rahmen des ETF Configurators werden sowohl physisch als auch synthetisch replizierende ETFs und Indexfonds verwendet. Physisch replizierend bedeutet, dass die entsprechenden Fonds direkt in die Einzeltitel des nachzubildenden Indizes investieren. Synthetisch replizierende ETFs dagegen schließen ein Tauschgeschäft mit einem Swap-Partner ab, damit Investoren mit allen ETF-Vorteilen auch in schwer abbildbaren Märkten investieren können. Swap-ETFs bilden nicht wirklich einen Index nach, sondern erhalten nur dessen Rendite. Die Rendite, die Sie selbst mit Ihrem Portfolio erzielen, erhält wiederum der Swap-Partner.