Vermögensverwaltung: Definition, Vorteile und Funktionsweise

Startseite > Geldanlage > ETF > Vermögensverwaltung

Definition: Vermögensverwaltung ist die professionelle Verwaltung von Vermögenswerten im Namen und zum Nutzen der Kundin beziehungsweise des Kunden. Sie umfasst die Analyse und Planung von Anlagestrategien sowie das Risikomanagement, basierend auf den individuellen Bedürfnissen und Zielen.

Kosten: Die Kosten für die Vermögensverwaltung können je nach Institut und Art der Dienstleistung unterschiedlich sein. In der Regel fallen Gebühren an, die auf einem Prozentsatz des verwalteten Vermögens basieren oder als Pauschalgebühr erhoben werden. Bei WeltSparen entstehen lediglich Kosten in Höhe von durchschnittlich 0,59 % pro Jahr.

Vermögensverwaltung mit ETFs: Die Vermögensverwaltung mit Exchange Traded Funds (ETFs) beinhaltet die strategische Zusammenstellung eines Portfolios, das verschiedene ETFs verwendet, um breit gestreute Marktrenditen abzubilden. Diese kostengünstige Methode bietet Anlegerinnen und Anlegern eine diversifizierte Anlagestrategie.

Was ist eine Vermögensverwaltung?

Die Vermögensverwaltung, auch Finanzportfolioverwaltung genannt, bezieht sich auf die professionelle Verwaltung von Vermögenswerten im Auftrag von Einzelpersonen, Unternehmen oder Institutionen. Das Hauptziel der Vermögensverwaltung ist es, das Vermögen der Kundin beziehungsweise des Kunden zu erhalten und zu vermehren, indem eine geeignete Strategie zur Geldanlage entwickelt und ausgeführt wird. Dieser Prozess beinhaltet eine umfassende Analyse der finanziellen Ziele, der Risikobereitschaft und der individuellen Umstände des Auftraggebenden.

Dabei wird meist zwischen verschiedenen Arten der Vermögensverwaltung unterschieden, darunter die nicht-diskretionäre und die diskretionäre Vermögensverwaltung:

- Bei der nicht-diskretionären Vermögensverwaltung werden Kundinnen und Kunden stark in die Anlageentscheidung eingebunden. Hierbei spricht der Vermögensverwaltende jede Vermögensanlageentscheidung vorher mit der Kundin beziehungsweise dem Kunden ab.

- Bei der diskretionären Vermögensverwaltung trifft der Vermögensverwaltende eigenständige Anlageentscheidungen, die sich allerdings im Rahmen des vorher vereinbarten Mandats bewegen müssen. Dadurch bleibt den Anlegenden viel Administrationsaufwand erspart und sie profitieren von den Fachkenntnissen der Expertinnen und Experten.

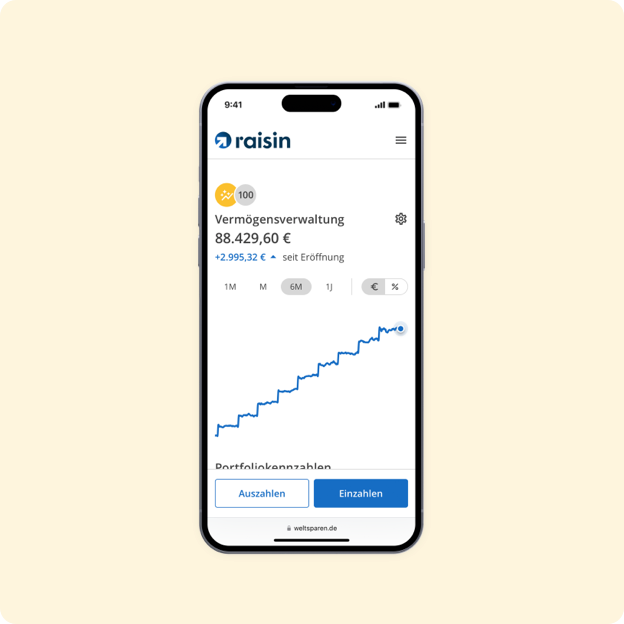

Auch über WeltSparen können Anlegerinnen und Anleger mit einer digitalen Vermögensverwaltung Zeit sparen. Damit haben Sie Zugriff auf eine von den Expertinnen und Experten der Raisin Bank entwickelte Anlagestrategie, welche auf Ihre Bedürfnisse abgestimmt wird.

Globale und diversifizierte Portfolios

Die Portfolios der digitalen Vermögensverwaltung investieren Ihr Vermögen breit gestreut. Das heißt für Sie, dass Sie mit nur einem Portfolio von den globalen Aktien- und Anleihenmärkten profitieren.

Dabei folgt unser Anlageteam einer Strategie, in die 50 Jahre führender Finanzforschung eingeflossen sind.

Was macht eine Vermögensverwaltung?

In der Vermögensverwaltung wird eine Anlagestrategie erstellt, die auf den individuellen Bedürfnissen und Zielen der Kundin beziehungsweise des Kunden basiert. Das kann die Verteilung von Vermögenswerten, die Auswahl von Anlageprodukten, die Risikobewertung und das Portfoliomanagement umfassen. Vermögensverwalterinnen und -verwalter überwachen kontinuierlich die Märkte, passen die Strategie bei Bedarf an und informieren ihre Kundinnen und Kunden über die Entwicklung ihres Portfolios.

Wie unterscheidet sich eine klassische von einer digitalen Vermögensverwaltung?

Die klassische Vermögensverwaltung und die digitale Vermögensverwaltung sind zwei unterschiedliche Ansätze, die jeweils ihre eigenen Merkmale und Vorzüge aufweisen. Die klassische Finanzportfolioverwaltung, auch als traditionelle Vermögensverwaltung bekannt, basiert auf dem direkten Kontakt zwischen Anlegenden und Finanzberaterinnen und -beratern. Dieser Kontakt wird häufig über die Hausbank oder den Versicherungsmakler hergestellt. Der persönliche Kontakt ist jedoch oft mit hohen Kosten verbunden, die wiederum die erzielte Rendite reduzieren können. Zusätzlich werden viele Aufträge in diesen traditionellen Unternehmen manuell bearbeitet, was fehleranfälliger als eine automatisierte Abwicklung sein kann und zudem die Bearbeitungszeit erhöht.

Im Gegensatz dazu setzt die digitale Vermögensverwaltung sowohl auf das Finanzwissen von Expertinnen und Experten als auch auf Algorithmen und Technologien, um Anlageportfolios zu erstellen und zu verwalten. Anhand dieser Informationen wird automatisch ein diversifiziertes Portfolio zusammengestellt, das auf den individuellen Bedürfnissen der Anlegenden basiert. Ein Vorteil der digitalen Vermögensverwaltung liegt in kosteneffizienten und automatisierten Prozessen, die es diesen Unternehmen ermöglichen, die Dienstleistung kostengünstig anzubieten. Zudem ermöglicht die digitale Vermögensverwaltung eine breitere Zugänglichkeit, da sie oft niedrigere Mindestinvestitionen erfordert.

Insgesamt lässt sich sagen, dass die Wahl zwischen klassischer und digitaler Vermögensverwaltung stark von den individuellen Präferenzen der Anlegerin beziehungsweise des Anlegers abhängt. Manche bevorzugen die persönliche Beziehung zu ihrer Beraterin beziehungsweise ihrem Berater, während andere die Effizienz und die niedrigeren Kosten der digitalen Vermögensverwaltung schätzen.

Was unterscheidet eine Vermögensverwaltung von einer Anlageberatung?

Die Unterschiede zwischen Vermögensverwaltung und Anlageberatung liegen in den jeweiligen Dienstleistungen, dem Grad der Kontrolle der Kundin beziehungsweise des Kunden über seine Vermögensanlagen und der Art der Interaktion zwischen der Finanzdienstleistung und dem Anlegenden.

Im Vergleich zur Vermögensverwaltung ist die Anlageberatung eher beratend und weniger direkt ausführend. Eine Beratung beinhaltet Ratschläge und Empfehlungen hinsichtlich der Anlagestrategien und der Produkte. Der Anleger führt sämtliche Entscheidungen über Verkäufe und Käufe eigenständig durch. Die Anlageberatung ist somit mehr interaktiv und erfordert eine aktivere Beteiligung der Kundin und des Kunden an seinen finanziellen Entscheidungen. Ein weiterer wichtiger Unterschied liegt in der Art der Vergütung. Vermögensverwaltungen erhalten eine Gebühr basierend auf dem verwalteten Vermögen, während Anlageberater in der Regel für ihre Dienstleistungen direkt honoriert werden, sei es durch Pauschalgebühren, Stundenhonorare oder provisionsbasierte Vergütungen.

Unterschied zwischen institutionellen und privaten Vermögensverwaltungen

Der Unterschied zwischen einer institutionellen und einer privaten Vermögensverwaltung liegt in den unterschiedlichen Zielgruppen, die diese Unternehmen bedienen.

- Institutionelle Vermögensverwaltungen konzentrieren sich beispielsweise auf die Verwaltung von Vermögenswerten für Organisationen wie Pensionsfonds, Stiftungen, Versicherungsgesellschaften oder Unternehmen. Diese Institutionen verfolgen oft langfristige finanzielle Ziele, die mit ihrer Mission oder ihren Verpflichtungen gegenüber Mitarbeitenden oder Kundinnen und Kunden verbunden sind.

- Im Gegensatz dazu richten sich private Vermögensverwaltungen an Einzelpersonen oder Familien. Hierbei wird eine individualisierte Anlagestrategie gemeinsam mit der Kundin beziehungsweise dem Kunden entwickelt, die auf den persönlichen finanziellen Zielen, der Risikobereitschaft und dem Investitionshorizont basieren.

Ein weiterer wesentlicher Unterschied besteht in der Höhe des verwalteten Vermögens. Institutionelle Vermögensverwaltungen verwalten oft erheblich größere Portfolios, während die private Vermögensverwaltung kleinere Portfolios umfasst. Die Anforderungen an Berichterstattung, Risikomanagement und Governance sind zudem in der institutionellen Vermögensverwaltung in der Regel komplexer, um den Bedürfnissen großer Organisationen gerecht zu werden.

Vorteile der Vermögensverwaltung

Die Vermögensverwaltung bietet eine Reihe von Vorteilen für Anlegerinnen und Anleger. Die wichtigsten Vorteile sind:

- Expertise: Für Vermögensverwaltungen arbeiten Expertinnen und Experten mit umfassendem Wissen über Finanzmärkte, Anlageprodukte und -strategien. Sie nutzen ihre Expertise, um fundierte Anlageentscheidungen im Sinne ihrer Kundinnen und Kunden zu treffen.

- Diversifikation: In der Finanzportfolioverwaltung werden Investments über verschiedene Anlageklassen, Regionen und Sektoren gestreut. Diese Diversifikation trägt dazu bei, die Auswirkungen, welche negative Marktentwicklungen einzelner Bereiche haben, durch andere Bereiche auszugleichen.

- Individuelle Anpassung: Bei der Vermögensverwaltung werden die individuellen finanziellen Ziele, Risikobereitschaft und Umstände der Anlegenden berücksichtigt. Die Anlagestrategien werden dabei entsprechend maßgeschneidert, um den Bedürfnissen der Kundinnen und Kunden gerecht zu werden.

- Zeitersparnis: Kapital bestmöglich zu verwalten erfordert Zeit, zum Beispiel aufgrund von Analysen. Insbesondere durch die diskretionäre Vermögensverwaltung können Anlegende viel Zeit sparen.

- Risikomanagement: Vermögensverwalterinnen und -verwalter haben die Aufgabe, sicherzustellen, dass die Strategien zur Geldanlage der individuellen Risikobereitschaft entsprechen. Durch regelmäßige Anpassungen im Portfolio wird sichergestellt, dass das passende Risikoprofil der Vermögensanlage stets beibehalten wird.

- Zugang zu exklusiven Anlagen: Vermögensverwaltungen haben oft Zugang zu Anlageinstrumenten, die für private Anlegerinnen und Anleger nicht zugänglich sind. Dies kann spezielle Investmentfonds, die sonst nur institutionellen Personen vorbehalten sind, private Platzierungen oder andere exklusive Anlagemöglichkeiten umfassen.

- Kosteneffizienz: Insbesondere die digitale Vermögensverwaltung ist aufgrund ihrer effizienten Prozesse eine kostengünstige Möglichkeit, Vermögen verwalten zu lassen. Da sie auf Automatisierung und Algorithmen basiert, entfallen einige der hohen Kosten, die beispielsweise bei einer traditionellen Vermögensverwaltung auftreten können.

Vorteile einer Vermögensverwaltung mit ETFs

Die Vermögensverwaltung mit Exchange Traded Funds (ETFs) bietet Anlegerinnen und Anleger eine Vielzahl positiver Aspekte. ETFs sind Fonds, die einen bestimmten Marktindex abbilden. Ein zentraler Vorteil besteht in der breiten Diversifikation, was bedeutet, dass weltweit investiert wird, wodurch Risiken gestreut werden und von Renditen verschiedener Märkte profitiert wird.

Ein weiterer positiver Aspekt liegt in der kosteneffizienten Struktur von ETFs. Da sie einen passiven Ansatz verfolgen und einen Index abbilden, anstatt aktiv einzelne Wertpapiere auszuwählen, haben ETFs oft niedrigere Gebühren als aktiv gemanagte Fonds. Dies führt zu geringeren Kosten für Anlegerinnen und Anleger, was sich langfristig positiv auf die Rendite auswirkt. Zudem ist die Transparenz von ETFs ein Vorteil: Da sie den zugrunde liegenden Index abbilden, können Anlegerinnen und Anleger genau nachvollziehen, warum welche Aktien im Fonds enthalten sind oder ausgetauscht werden.

Insgesamt bietet die Vermögensverwaltung mit ETFs eine kostengünstige, transparente und effiziente Möglichkeit, breit gestreut zu investieren. Vermögensverwaltungen, die auf ETFs setzen, können für Anlegerinnen und Anleger eine attraktive Option darstellen, um ihre finanziellen Ziele zu erreichen.

Risiken der Vermögensverwaltung

Obwohl die Vermögensverwaltung viele Vorteile bietet, sind auch bestimmte Risiken mit dieser Form der Geldanlage verbunden:

- Marktschwankungen: Die Wertentwicklung der Vermögensanlage ist stark von der Entwicklung der Kapitalmärkte abhängig. Ungünstige Marktbedingungen können zu Verlusten führen, unabhängig von der Qualität der Dienstleistung.

- Kosten: Mit der Vermögensverwaltung sind Gebühren verbunden, welche die Rendite beeinflussen. Es ist daher zwingend notwendig, dass sich Interessentinnen und Interessenten vor der Anlage über die Kosten der Dienstleistung informieren. Viele Anbieter erheben sehr hohe Gebühren, die gerade auf lange Sicht die erzielte Wertentwicklung deutlich verringern.

- Liquidität: Die meisten Vermögensverwaltungen lassen sich kurzfristig kündigen, was zur Liquidation der enthaltenen Vermögenswerte führt. Befinden sich die Kapitalmärkte allerdings in einer negativen Phase, könnte es bei einem Verkauf zu Verlusten kommen. Wie bei allen Geldanlagen am Kapitalmarkt sollte eine Vermögensverwaltung daher nur abgeschlossen werden, wenn ein ausreichend langer Anlagehorizont eingeplant werden kann.

- Währungsrisiko: Investitionen in ausländische Währungen unterliegen Wechselkursschwankungen. Dies kann zu Gewinnen oder Verlusten führen.

Was kostet eine Vermögensverwaltung?

Die Kosten für eine Vermögensverwaltung können je nach Anbieter, Umfang der Dienstleistungen und der Höhe des verwalteten Vermögens erheblich variieren. In der Regel fallen regelmäßige Gebühren an, die sich aus einem Prozentsatz des verwalteten Vermögens und/oder festen Verwaltungsgebühren zusammensetzen. Diese Gebühren können pro Jahr, vierteljährlich oder monatlich berechnet werden.

Die prozentuale Gebühr, auch als Verwaltungsgebühr bekannt, liegt oft im Bereich von 0,50 % bis 2,00 % des verwalteten Vermögens pro Jahr. Diese Gebühr wird üblicherweise auf Basis der durchschnittlichen Vermögenswerte berechnet, die während des Abrechnungszeitraums im Portfolio gehalten wurden. Zusätzlich zu den Verwaltungsgebühren können Transaktionskosten anfallen, insbesondere wenn bei der Vermögensverwaltung aktiv gehandelt wird oder spezifische Anlageprodukte verwendet werden.

Neben der Verwaltungsgebühr fallen zudem Kosten für die in der Vermögensverwaltung verwendeten Finanzprodukte an. Das können klassische Investmentfonds, ETFs, Rohstoffe oder verschiedene Zertifikate sein. Je nach Anbieter fallen hierfür weitere 0,20 % bis 2,00 % pro Jahr an. Bei WeltSparen umfassen die Kosten lediglich im Schnitt 0,59 % pro Jahr.

Sind die Kosten für die Vermögensverwaltung steuerlich absetzbar?

In Deutschland können die Kosten für die Vermögensverwaltung unter bestimmten Bedingungen steuerlich absetzbar sein. Grundsätzlich zählen sie zu den sogenannten Werbungskosten im Rahmen der Einkommensteuererklärung. Demnach können die Kosten, einschließlich der Verwaltungsgebühren und anderer Aufwendungen, die direkt mit der Verwaltung Ihrer Kapitalanlagen verbunden sind, als Werbungskosten geltend gemacht werden.

Es gibt jedoch Einschränkungen und spezifische Bedingungen, die zu erfüllen sind, um die Kosten für die Vermögensverwaltung steuerlich absetzen zu können. Beispielsweise können diese nicht abgezogen werden, wenn sie zur Erzielung steuerfreier Einnahmen, wie bestimmter Dividenden oder steuerfreier Kapitalgewinne, verwendet werden.

Hinweis: Die Inhalte auf dieser Seite dienen der allgemeinen Information und stellen keine steuerliche Beratung dar. Für detaillierte Informationen oder zur individuellen Klärung steuerrechtlicher Fragen empfehlen wir die Hinzuziehung eines Steuerberaters oder einer anderen gemäß §2 StBerG befähigten Person.

Ist eine Vermögensverwaltung sinnvoll?

Die Sinnhaftigkeit einer Vermögensverwaltung hängt von verschiedenen Faktoren ab. Hierzu zählen die individuellen finanziellen Ziele, die Komplexität der finanziellen Situation, sowie die vorhandenen Fachkenntnisse der Interessentinnen oder Interessenten.

Wer sich für die Vermögensverwaltung entscheidet, kann von der Expertise der erfahrenen Finanzexpertinnen und Experten profitieren, die die Kapitalanlagen im Sinne der Kundin beziehungsweise des Kunden verwalten. Dies kann besonders für Anlegerinnen und Anleger von Vorteil sein, die nicht die Zeit haben oder über das nötige Fachwissen verfügen, um sich intensiv mit der Verwaltung ihres Portfolios auseinanderzusetzen. Die allerdings dennoch von attraktiven Renditechancen profitieren möchten.

Warum kann der Wechsel von einer klassischen zu einer digitalen Vermögensverwaltung sinnvoll sein?

Der Wechsel von einer klassischen zu einer digitalen Vermögensverwaltung kann aus verschiedenen Gründen sinnvoll sein. Diese hängen stark von den individuellen Bedürfnissen und Präferenzen der Anlegerin beziehungsweise des Anlegers ab.

Ein entscheidender Faktor, der für einen Wechsel spricht, ist die Kostenersparnis. Traditionelle Vermögensverwaltungen, die auf persönlichen Beziehungen basieren, fordern oft höhere Gebühren. Durch den Wechsel zu einer digitalen Vermögensverwaltung, die auf automatisierten Prozessen beruht, können die Kosten erheblich gesenkt werden.

Ein weiterer Grund für den Wechsel kann die Zugänglichkeit und Flexibilität digitaler Plattformen sein. Digitale Vermögensverwaltungen sind in der Regel über Online-Plattformen leicht zugänglich, was Anlegerinnen und Anleger die Möglichkeit bietet, ihre Portfolios von überall aus zu überwachen und zu steuern. Diese Flexibilität steht im Kontrast zu traditionellen Vermögensverwaltungen, die in der Regel mit einer höheren physischen Präsenz und papiergebundenen Berichten verbunden sind.

Die Automatisierung in der digitalen Vermögensverwaltung bietet zudem den Vorteil, dass Aufträge deutlich schneller bearbeitet werden, als bei einer klassischen Vermögensverwaltung, die auf manuellen Prozessen basiert.

Darüber hinaus besteht im Allgemeinen eine höhere Transparenz bei digitalen Plattformen. Anlegerinnen und Anleger können in Echtzeit auf Berichte zugreifen und die Zusammensetzung ihres Portfolios detailliert nachverfolgen. Diese Transparenz kann eine bessere Kontrolle über die Investitionen verschaffen.

So funktioniert die Vermögensverwaltung bei WeltSparen

1

Risikoprofil bestimmen

2

Empfehlung bekommen

3

Empfehlung folgen oder abweichend eine Strategie wählen

4

Vermögen aufbauen

Risikohinweis: Jede Anlage am Kapitalmarkt ist mit Chancen und Risiken behaftet. Der Kurs der Anlagen kann steigen oder fallen. Im äußersten Fall kann es zu einem vollständigen Verlust des angelegten Betrages kommen. Alle ausführlichen Informationen können Sie unter Risikohinweise nachlesen.