Rürup-Rente mit ETFs

Mit den Steuervorteilen der Rürup-Rente und den kosteneffizienten ETFs können Sparerinnen und Sparer zwei langfristige Instrumente für den Vermögensaufbau kombinieren.

Startseite > Altersvorsorge > Rürup-Rente > Rürup-Rente mit ETFs

Unterschied: ETFs und Indexfonds unterscheiden sich dadurch von klassischen Fonds, dass sie passiv sind und nicht aktiv verwaltet werden. Dadurch besteht ein sehr viel effizienteres Kostenniveau bei ähnlichen Renditechancen.

Kostenvergleich: ETFs sind in der Regel wesentlich günstiger als aktiv gemanagte Fonds. Das wirkt sich auch auf die gesamten Kosten auf. Ein ETF Rürup kostet im Jahr weniger als 1,00 % der Anlagesumme. Bei aktiv gemanagten Fonds entstehen allein für die Fonds durchschnittlich 2,26 % an Kosten – Verwaltungsgebühren des Rürup-Anbieters und andere Kosten noch nicht eingerechnet.

Rürup mit ETFs: Mit den Steuervorteilen der Rürup-Rente und den kosteneffizienten ETFs können Sparerinnen und Sparer zwei langfristige Instrumente für den Vermögensaufbau kombinieren. Dadurch, dass ETFs maximal kosteneffizient sind und trotzdem die attraktiven Renditechancen der internationalen Kapitalmärkte haben, verschaffen Sie sich so gute Aussichten, mit Renteneintritt eine gute Rente zu erhalten.

Was unterscheidet Indexfonds / ETFs von aktiv gemanagten Investmentfonds?

Bei aktiven Fonds versucht ein Fondsmanagement kontinuierlich aussichtsreiche Titel in den Fonds aufzunehmen und nicht so lukrative Titel herauszunehmen. Je nach Fonds ist bei diesen Titeln von Aktien (Aktienfonds), Anleihen (Rentenfonds) und anderen Wertpapieren sowie Positionen die Rede. Jedoch stellt ebendieses aktive Verwalten der Fonds ein Kostenproblem dar. Aktive Investmentfonds rufen Kosten von durchschnittlich 2,26 % im Jahr auf, die Investoren als Gebühr bezahlen müssen. Dazu müssen die Investoren Ausgabeaufschläge bei jedem Kauf von neuen Fondsanteilen bezahlen. So werden die Ertragschancen von den hohen Gebühren ausgebremst.

Bei Indexfonds und ETFs sieht das anders aus. Sie sind die passive Variante der Investmentfonds und bilden bestehende Indizes nach. Indizes sind beispielsweise der DAX oder der internationale MSCI World. Dadurch, dass hinter dem Fonds niemand sitzt, der ihn aktiv verwaltet, sind die Kosten deutlich niedriger. Der Clou dabei ist, dass sie langfristig eine ähnliche Rendite wie aktive Fonds erzielen können. Und durch die niedrigeren Kosten bleibt von der Rendite mehr über. Das wirkt sich auch positiv auf den gesamten Rürup-Vertrag aus:

ETFs kosten normalerweise weit unter 1,00 % im Jahr. Bei ETF Rürup kann ein Weltportfolio bereits ab 0,12 % pro Jahr bespart werden. Die Gesamtkosten des Vertrags liegen üblicherweise unter 0,70 % im Jahr, ETF Rürup ist damit eines der kosteneffizientesten Produkte am Markt.

Kann die Rürup-Rente mit ETFs höher ausfallen?

ETFs und Rürup sind beides langfristig ausgerichtete Instrumente für den Vermögensaufbau. ETFs zeichnen sich durch niedrige Kosten aus, Rürup durch hohe Steuervorteile. Die Kombination von beidem macht also Sinn.

Rürup soll dabei helfen, die sich auftuende Rentenlücke im Alter zu schließen. Das Rentenniveau soll in den kommenden Jahren weiter sinken, auf etwas über 40,00 % des letzten Bruttoeinkommens. Das bedeutet, dass die Rürup-Rente, sofern man sich für sie entscheidet, rund 60,00 % des letzten Einkommens kompensieren muss. Und das wiederum bedeutet, dass eine auf Fonds basierende Rürup-Rente maximal kosteneffiziente Produkte wie ETFs beinhalten sollte, um das Level schneller zu erreichen oder zu übertreffen. Letzteres würde eine entsprechend hohe Rente versprechen.

Beispiel: Gebühren im Vergleich

Nehmen wir an, dass Sie eine fondsgebundene Rürup-Rente abschließen, einmal mit aktiven Fonds und einmal als Basisrente mit passiven ETFs und Indexfonds. Dabei investieren Sie einmal 10.000 € und dann monatlich 200 €. Die durchschnittliche Rendite umfasst 5,00 % im Jahr. Bei der Basisrente mit den Fonds fallen durchschnittlich 2,26 % laufende Gebühren inklusive Ausgabeaufschlag monatlich beim Kauf von Fondsanteilen an. Bei der Basisrente mit den ETFs rechnen wir mit den 0,70 % im Jahr von ETF Rürup. Das lassen wir 40 Jahre bis zur Rente laufen.

Hinweis: Insbesondere Aktienmärkte unterliegen außerdem Risiken und Kursschwankungen. Es handelt sich bei diesem Beispiel deshalb nicht um verbindliche Ertragschancen, sondern um ein Szenario anhand der durchschnittlichen Kosten von Investmentfonds und Indexfonds. Gemeinhin deckten viele Studien auf, dass ETFs und Indexfonds tatsächlich deutlich effizienter als aktive Fonds sind. Die letzte Zeile der Tabelle stellt das Kapital dar, das der Versicherer oder die Bank in der Rentenphase auf monatlicher Basis ausbezahlt.

Allein durch den Kostenvorteil bei Indexfonds und ETFs kann man mit diesem Szenario etwa 100.000 € mehr Rendite im selben Zeitraum erzielen. Zudem kann die Rürup-Rente mit Indexfonds und ETFs schon nach 20 Jahren das Niveau erreichen, das die fondsgebundene Rürup-Rente mit klassischen Fonds erst fünf Jahre später erreicht.

Warum kommt Rürup im Verbund mit ETFs und Indexfonds erst jetzt auf den Markt?

Obwohl die Basisrente mit ETFs und Indexfonds den starken Kosten- und Renditevorteil bietet, sträubten sich Versicherer und Banken bisher noch, sie anzubieten. Sie blieben viele Jahre bei der rein fondsgebundenen Variante. Experten sehen den Grund darin, dass die Anbieter an ETFs und Indexfonds aufgrund der niedrigen Gebühren nicht viel verdienen.

Bei Rürup-Renten mit aktiven Investmentfonds existieren recht hohe Provisionen. Von den laufenden Kosten, die beim Fonds entstanden, erhalten Versicherer und Banken einen bestimmten Jahresanteil. Hier ist von etwa 0,80 % im Jahr die Rede – für Sparerinnen und Sparer bedeutet das 0,80 % Minus bei der Rendite pro Jahr.

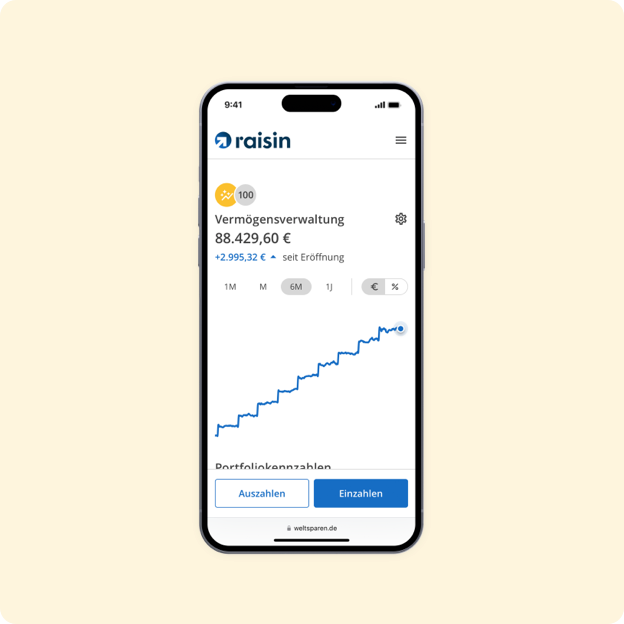

Bei ETFs und Indexfonds gibt es solche Provisionen oder Kickbacks nicht. So können Banken und Versicherer nichts mehr extra verdienen. Seitdem aber mehr Sparerinnen und Sparer auf ETFs und Indexfonds aufmerksam werden, kommen auch zunehmend passive Fonds in die Portfolios – zusammen mit aktiven Fonds als Mischportfolio. Raisin setzt bei den Portfolios ausschließlich auf kosteneffiziente ETFs und Indexfonds.

Globale und diversifizierte Portfolios

Die Portfolios der digitalen Vermögensverwaltung investieren Ihr Vermögen breit gestreut. Das heißt für Sie, dass Sie mit nur einem Portfolio von den globalen Aktien- und Anleihenmärkten profitieren.

Dabei folgt unser Anlageteam einer Strategie, in die 50 Jahre führender Finanzforschung eingeflossen sind.