Pfandbriefe: Große Sicherheit, aber auch hohe Erträge?

Startseite > Geldanlage > Anleihen > Pfandbrief

Definition: Einfach erklärt sind Pfandbriefe festverzinsliche Wertpapiere. Das heißt: Die Käuferin oder der Käufer erhält für die Laufzeit einen vorab festgeschriebenen Zins auf die Einlage, also den Pfandbrief. Das sorgt für Planbarkeit im Portfolio.

PfandBG: Den Rahmen für Pfandbriefe geben die strengen Regularien des Pfandbriefgesetzes (PfandBG) vor. Dort steht beispielsweise, wer zu welchen Bedingungen Pfandbriefe ausgeben darf.

Sicherheit: Pfandbriefe werfen zwar kaum Ertrag ab, bieten aber eine große Sicherheit. Daher entscheiden sich viele Anlegerinnen und Anleger dafür, Pfandbriefe dem persönlichen Portfolio beizumischen.

Definition: Was ist ein Pfandbrief?

Pfandbriefe sind Anleihen, die von einer Pfandbriefbank oder Hypothekenbank mit einer Besicherung emittiert werden, zum Beispiel für die Finanzierung von Immobilien oder Flugzeugen. Anlegerinnen und Anleger erhalten im Gegenzug für ihre Anlagesumme eine feste Verzinsung. Im Englischen bezeichnet man Pfandbriefe als „covered bonds“.

Pfandbriefe gelten also als festverzinsliches Wertpapier, das Kreditnehmenden dazu dient, ihre Schuld gegenüber Kapitalgebenden abzusichern, um an neues Geld zu kommen. Sie als Geldgeberin beziehungsweise Geldgeber möchten dabei sichergehen, dass Ihr Geld nicht verloren geht. Deshalb benötigen Sie eine Sicherheit, beispielsweise in Form einer Immobilie, die dem Wert der Einlage entspricht, beziehungsweise diesen sogar übersteigt. Der gegebene Kredit ist dann durch die Immobilie abgesichert. Die Zinsentwicklung dieser Anlageklasse ist zwar schwach, dafür aber im Verhältnis zu anderen Börseninvestitionen sehr sicher.

Ein Pfandbrief hält den Zweck und die Umstände fest, unter denen die Beteiligten Geld leihen und verleihen. Die dahinterstehenden Sachwerte, auch als „Deckungswerte“ bezeichnet, geben Sicherheit, weil sie das Ausfallrisiko minimieren. Das bedeutet im Groben, dass Sie als Anlegerin beziehungsweise Anleger entspannt schlafen können, ohne sich um Ihr investiertes Kapital Gedanken machen zu brauchen.

Die Laufzeit eines Pfandbriefs umfasst normalerweise mehr als zehn Jahre. Investorinnen und Investoren haben daher einen im Vergleich zu anderen Anlageformen längerfristigen Anlagehorizont mitzubringen, in dem sie Jahr für Jahr denselben im Voraus vereinbarten Zinssatz für ihre Einlage erhalten. Den Pfandbrief ordnet man somit als festverzinsliches Wertpapier ein. Eine andere Bezeichnung ist die „festverzinsliche Schuldverschreibung“. Denn im Grunde gibt die Investorin beziehungsweise der Investor dem Verkäufer einen langfristigen Kredit zu vorab vereinbarten Bedingungen.

Als Beimischung im Portfolio können Sie mit Anleihen ein Gegengewicht zu beispielsweise Aktien aufbauen und für Balance sorgen. Gut kombiniert, profitieren Anlegende von Renditechancen, ohne auf Sicherheit zu verzichten. Diese Sicherheit ist den sogenannten Grundpfandrechten zu verdanken. Dazu zählen zum Beispiel Hypotheken, Schiffshypotheken, Flugzeughypotheken oder die Grundschuld.

Die Geschichte des Pfandbriefes

Die Wurzeln des Pfandbriefs finden sich in Preußen. 1769 erließ Friedrich der Große eine Order, um die Ausgabe von Pfandbriefen zu regeln. Die Absicht war es, nach dem Siebenjährigen Krieg gegen Habsburg, die für den Wiederaufbau der Ländereien benötigten finanziellen Mittel einzuwerben. Dies war die Geburtsstunde der Pfandbriefbanken, die man zunächst als „Landschaften“ bezeichnete.

Die erste Pfandbriefbank war 1770 die „Schlesische Landschaft“, welche als „ältestes deutsches Realkreditinstitut“ gilt. Sie sammelte Geld von Anlegerinnen und Anlegern ein und stellte es Grundbesitzern zur Verfügung. Bezeichnet wurde das Geschäft als „Pfandbriefdarlehen“.

Der Adel bürgte mit seinem Grundbesitz und die Geldgebenden erhielten halbjährlich ihre Zinsen ausbezahlt. Diese betrugen anfänglich garantierte 5,00 % – warum es exakt 5,00 % waren, lässt sich nicht ermitteln.

Welche Arten des Pfandbriefs gibt es heute?

Spricht man von Pfandbriefen, ist normalerweise die „gedeckte Variante“ gemeint. Das bedeutet, dass Geldwerten äquivalente Sachwerte oder Deckungswerte gegenüberstehen. Zusätzlich haftet die ausgebende Bank mit ihrem Gesamtvermögen. Aufgrund seiner hohen Sicherheit hat der Pfandbrief bis heute Bestand und Berechtigung. Diese vier Arten gibt es:

- Hypothekenpfandbriefe oder eben einfach Pfandbriefe (mortgage covered bonds)

- Öffentliche Pfandbriefe (public sector covered bonds)

- Schiffspfandbriefe (ship mortgage covered bonds)

- Flugzeugpfandbriefe (airplane mortgage covered bonds)

Die Pfandbriefarten unterscheiden sich hinsichtlich ihrer Deckungsmasse. In der Praxis spielen die Hypothekenpfandbriefe und die öffentlichen Pfandbriefe die Hauptrolle. Zusammen stehen sie für mehr als 98,00 % der ausgegebenen Pfandbriefe. Schiffspfandbriefe und Flugzeugpfandbriefe machen dagegen nur einen kleinen Anteil aus. In den letzten 20 Jahren zeichneten sich für Deutschland zwei große Trends ab:

- Zum einen verlagerte sich die Präferenz bezüglich der Pfandbriefart. Im Jahr 2003 waren noch ungefähr dreimal so viele öffentliche Pfandbriefe wie Hypothekenpfandbriefe im Umlauf. Dies änderte sich im Verlauf der Zeit: 2020 lag deren Verhältnis bei circa 1:2.

- Zum anderen nahm die Anzahl der im Umlauf befindlichen Pfandbriefe insgesamt stark ab. Im Jahr 2003 betrug deren Wert etwas mehr als 1 Billion Euro. Bis 2020 sank das Volumen um ungefähr zwei Drittel auf knapp 372 Milliarden Euro.

Was ist ein Jumbo-Pfandbrief?

Es gibt eine Sonderform des Pfandbriefs, die sich „Jumbo-Pfandbrief“ nennt. Jumbo-Pfandbriefe unterliegen bestimmten Bedingungen.

Zum einen hat ihr Emissionswert – also der Gesamtwert aller von Investierenden kaufbaren Anteile – ab 1 Milliarde Euro aufwärts zu liegen. Zum anderen hätten wenigstens fünf sogenannte Marktmacher („Market Maker“) Investierenden auf Anfrage verbindliche Geld- und Briefkurse innerhalb festgelegter Spreads (Gewinnspanne zwischen Kauf und Verkauf) zu stellen. Das gewährleistet, dass auch kleinere Anlegerinnen und Anleger zu jeder Zeit eine Kauf- und Verkaufsorder platzieren können.

Festgelegt ist dies im Pfandbriefgesetz. Zu den Vorteilen von Jumbo-Pfandbriefen zählen die große Liquidität und eine positive Bonität. Das bedeutet, dass Jumbo-Pfandbriefe viel und häufig gehandelt werden. Deshalb können Sie diese bei Bedarf leicht verkaufen und brauchen keine Bedenken vor einem Kapitalausfall zu haben.

Exkurs: Was ist das Pfandbriefgesetz?

Die heutige Gesetzgebung basiert auf dem Hypothekenbankgesetz, welches im Jahr 1900 in Kraft trat. Seit dem Jahr 2005 gilt in Deutschland aber das neuere Pfandbriefgesetz (PfandBG). Es vereint das alte Gesetz mit Regelungen für öffentliche und Schiffspfandbriefe.

Mit Inkrafttreten des PfandBG verschwand der Rechtsbegriff „Hypothekenbank“ und wurde durch die Bezeichnung „Pfandbriefbank“ ersetzt. Das Pfandbriefgesetz sorgt mit seinen vielfachen Bestimmungen für die Sicherheit von Pfandbriefen. Und die ist wirklich hoch: In der langen Geschichte des Pfandbriefs kam es bis heute noch zu keinem Ausfall.

Wo kann man Pfandbriefe kaufen?

Weil Pfandbriefe gesetzliche Auflagen zu erfüllen haben, ist deren Ausgabe ausschließlich lizenzierten Banken vorbehalten. Ein emittierendes (ausgebendes) Kreditinstitut nennt man „Pfandbriefbank“. In Deutschland sind dies etwa die Berlin Hyp AG, die Deutsche Bank AG oder die Wüstenrot Bausparkasse AG. Pfandbriefbanken werden von der BaFin, der Bundesanstalt für Finanzdienstleistungsaufsicht, autorisiert und reguliert. In Deutschland gibt es heute 45 Pfandbriefbanken, die sich im Verband deutscher Pfandbriefbanken organisiert haben.

Sollte eine Bank Insolvenz anmelden, sind Pfandbriefe davon nicht betroffen. Denn laut Gesetz sind sie aus dem Bankvermögen auszusondern. Zudem sind Inhaberinnen und Inhaber von Pfandbriefen vorrangig zu bedienen, also im Insolvenzfall zusätzlich geschützt.

Eine Pfandbriefbank hat außerdem dafür zu sorgen, dass ein Deckungswert vorhanden ist, welcher den Barwert der im Umlauf befindlichen Pfandbriefe um 2,00 % übersteigt. Diese sogenannte barwertige sichernde Überdeckung ist ebenfalls im PfandBG festgeschrieben.

Wo werden Pfandbriefe gehandelt?

Pfandbriefe werden grundsätzlich an der Börse gehandelt. Vorrangig investieren professionelle Investoren wie Versicherer und Pensionsfonds in diese Anlageform. Der größte Käufer von Pfandbriefen ist die EZB, die Europäische Zentralbank. Seit dem Jahr 2009 erwarb sie jährlich gedeckte Anleihen (auf europäischem Parkett als „covered bonds“ bezeichnet) in Höhe von mehreren Milliarden Euro.

Pfandbriefe unterliegen Kursveränderungen, die verhältnismäßig moderat ausfallen. Die Umsätze mit Pfandbriefen sind vergleichsweise gering, was Auswirkungen auf die Liquidität in diesem Segment hat. Darunter leidet die Geschwindigkeit, mit der Sie Pfandbriefe handeln können.

Bieten Pfandbriefe attraktive Zinsen?

Pfandbriefe bieten einige Vorteile, weisen aber auch Nachteile auf:

- Bieten Sicherheit

- Festverzinslich

- Schneiden besser ab als Staats- und Bundesanleihen

- Keine großen Zinssprünge

- In der Regel geringer Ertrag

Für Sie kann das bedeuten, dass Sie Pfandbriefe als stressfreie Komponente Ihrem Portfolio beimischen können. Um neben der Sicherheit die Ertragschancen zu berücksichtigen, empfiehlt es sich grundsätzlich, nicht nur auf eine Anlageform zu setzen. Eine diversifizierte Mischform ist meist sinnvoller und ruft ein ordentliches Verhältnis zwischen Risiko und Rendite hervor.

Individuelles Verhältnis zwischen Anleihen und Aktien

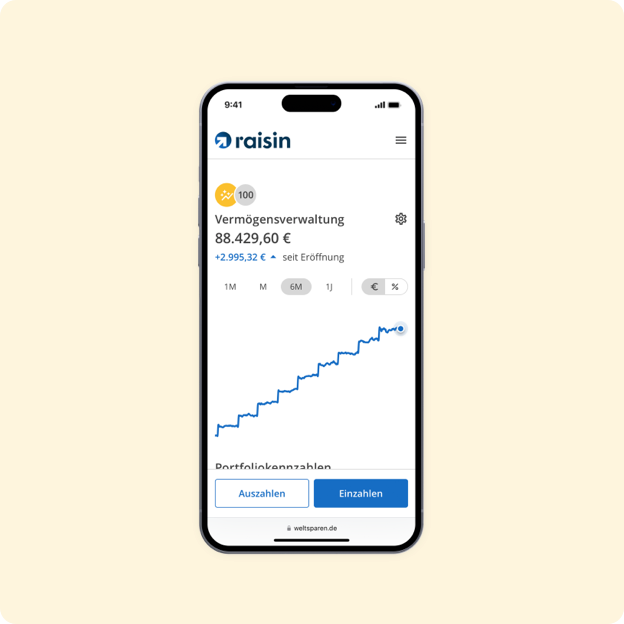

In der Vermögensverwaltung von WeltSparen sind zwar keine Pfandbriefe enthalten, aber wir bieten vier verschiedene Anlagestrategien an, die zu unterschiedlichen Prozentanteilen in Aktien und Anleihen investieren. Basierend auf Ihren individuellen Risikopräferenzen wählen wir für Sie die passende Strategie aus. Die Aktienanteile liegen dabei bei 30 %, 50 %, 70 % oder 100 %. Der Rest setzt sich aus Anleihen zusammen.

Globale und diversifizierte Portfolios

Die Portfolios der digitalen Vermögensverwaltung investieren Ihr Vermögen breit gestreut. Das heißt für Sie, dass Sie mit nur einem Portfolio von den globalen Aktien- und Anleihenmärkten profitieren.

Dabei folgt unser Anlageteam einer Strategie, in die 50 Jahre führender Finanzforschung eingeflossen sind.

Mit dem ETF Configurator können Sie sich aus einer Auswahl aus über 180 ETFs und Fonds Ihr Portfolio selbst zusammenstellen. Die Risiken hängen hier von Ihrer individuellen Auswahl ab. So können Sie in einen maßgeschneiderten ETF-Sparplan für Ihre persönlichen Anlageziele investieren.