Die jahrelange Zinsflaute macht Sparern zu schaffen. Doch was viele Deutsche nicht wissen, Niedrig- und Negativzinsen fressen neben dem Ersparten auch die Altersvorsorge auf. Inzwischen sind viele Anbieter gezwungen, ihre Garantieleistungen oder zumindest ihre Aktienquote zu senken. Sind sich die Bundesbürger über den Einfluss auf ihren Ruhestand bewusst? WeltSparen, die Plattform für Geldanlage, hat gemeinsam mit den Meinungsforschern von Civey mehr als 2.500 Menschen befragt, welche Auswirkungen die Niedrig- und Negativzinsen auf ihre Altersvorsorge haben. Die Ergebnisse zeigen, dass sich die Studienteilnehmer finanzielle Sorgen um ihren Ruhestand machen, das Vertrauen in die staatliche Rente verloren ist und aufgrund der Niedrigzinsen nicht mehr vorgesorgt wird.

Niedrig- und Negativzinsen verursachen finanzielle Sorgen wegen Ruhestand

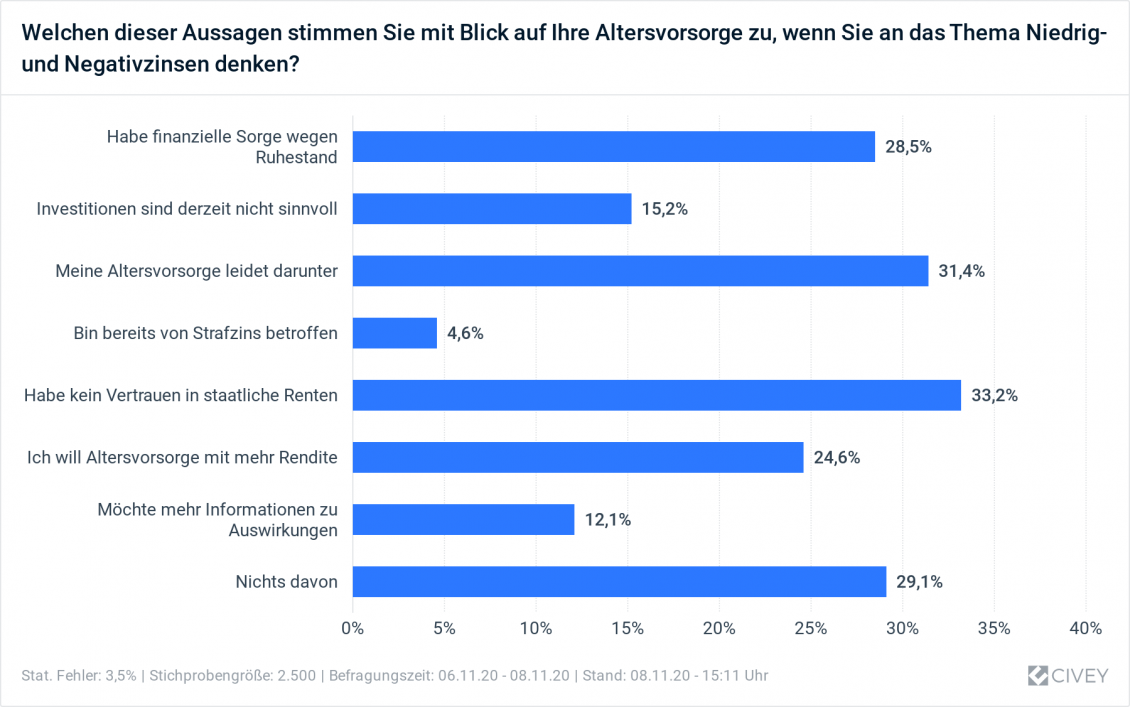

Drei von zehn Deutschen machen sich aufgrund der Niedrig- und Negativzinsen finanzielle Sorgen um ihren Ruhestand. Bei Haushalten mit Kindern sind es sogar noch zehn Prozentpunkte mehr. Schließlich geben mehr als 31 Prozent an, dass ihre Altersvorsorge unter Niedrig- und Negativzinsen leidet – jeder zwanzigste Deutsche (4,6 Prozent) ist schon von Strafzinsen auf das Vermögen betroffen.

Mehr als die Hälfte der 40- bis 49-Jährigen glaubt nicht mehr an staatliche Renten

Es sind aber nicht nur die aktuell niedrigen Zinsen, die dazu führen, dass sich Deutsche bei den Gedanken an ihren Ruhestand den Kopf zerbrechen. Über ein Drittel aller Befragten gab an, dass sie kein Vertrauen in die staatlichen Renten haben. Besonders groß ist das Misstrauen bei den 40- bis 49-jährigen, von denen mehr als die Hälfte (53,2 Prozent) die staatlichen Renten als Grundlage finanzieller Sicherheit im Alter bezweifelt. Bei dem Thema geht ein Riss durch die Bundesrepublik: In Ostdeutschland liegt die Skepsis gegenüber staatlichen Renten mit 41 Prozent fast 10 Prozent höher als im Westen. Ohne Vertrauen in die staatliche Altersvorsorge zeigen sich auch Single-Haushalte mit 40 Prozent gegenüber rund 29 Prozent der Geschiedenen sowie fast einem Drittel der Verheirateten und Verwitweten (32,6 Prozent). Diese Ergebnisse sind besorgniserregend, da staatliche Renten in der Regel die Basis der Alterssicherung darstellen.

Jeder vierte Deutsche ist unzufrieden mit Rendite bei Altersvorsorge

Sowohl der Vertrauensverlust als auch die anhaltend niedrigen Zinsen schlagen sich auf das Vorsorgeverhalten nieder. Schließlich beurteilen 15,2 Prozent der Studienteilnehmer Investitionen in die Altersvorsorge aktuell grundsätzlich als nicht sinnvoll. Dagegen sind Haushalte mit Kindern optimistischer gestimmt, denn hier sieht nur jeder Zehnte Altersvorsorge aktuell als sinnfrei. Fast ein Viertel der Deutschen ist unzufrieden mit der erwarteten Rendite ihrer Altersvorsorge. Dabei fällt vor allem die Altersgruppe der 30- bis 39-Jährigen auf: Mit knapp 34 Prozent wünscht sich hier der mit Abstand größte Anteil eine bessere Rendite und scheint sich mit dem Thema rentable Altersvorsorge zu beschäftigen.

Auswirkungen von Niedrigzinsen: Zwischen Rendite und Informationsbedarf

Ein kurioses Bild zeigt sich bei dem Bedürfnis nach mehr Informationen zu den Auswirkungen der niedrigen Zinsen auf die Altersvorsorge. Lediglich jeder zehnte Bundesbürger (12,1 Prozent) möchte in diesem Punkt besser informiert sein. Speziell die ledigen Befragten wünschen sich aber zu rund einem Viertel eine transparentere Informationslage. Kein Wunder, denn sie hatten auch den höchsten Vertrauensverlust in staatliche Renten.

„Altersvorsorge ist ein sehr wichtiges Thema, da es für Sicherheit und Wohlstand im Alter steht. Die Befragung zeigt sehr eindrücklich, wie sehr die Altersvorsorge in Deutschland inzwischen bedroht ist. Aktuelle Informationsinitiativen sind zwar wichtig, gehen aber am eigentlichen Bedürfnis der Menschen nach mehr Rendite vorbei. Schon heute ist dieser Wunsch dreimal so groß wie der nach mehr Information und ließe sich durch Neuregelungen sogar relativ leicht befriedigen. Unabhängig davon bleibt es unverzichtbar, dass sich jeder Einzelne regelmäßig einen Überblick über seine aktuelle Rentensituation verschafft und dann die identifizierte Lücke mit kosteneffizienten Produkten schließt.“

Damit am Ende des Berufslebens keine Überraschung auf die Menschen zukommt, gibt Rentenexperte Dr. Alexander Kihm von Raisin Pension drei einfache Tipps, worauf bei der Altersvorsorge gerade in der Niedrigzinszeit zu achten ist.

1. Rentenbescheide regelmäßig überprüfen

Nahezu jeder zweite Rentenbescheid für die gesetzliche Rente ist laut des Bundesverbands der Rentenberater fehlerhaft. Regelmäßiges Überprüfen der angerechneten Rentenzeiten innerhalb der Widerspruchsfrist von vier Wochen und eine Rentenkontoklärung können helfen, dass beispielsweise Ausbildungs- und Kindererziehungszeiten berücksichtigt werden.

2. Rentenlücke ermitteln und Rentenziel festlegen

Es kann nicht oft genug gesagt werden, die Rentenlücke zwischen gesetzlicher Rente und dem Bedarf zum Leben wird nach wie vor massiv unterschätzt. Oft werden Gehaltssteigerungen im Laufe des Erwerbslebens nicht berücksichtigt und die eigene Lebenserwartung unterschätzt. Beim einfachen Berechnen hilft zum Beispiel das Raisin Pension Cockpit.

3. Bestehende Anlagen prüfen und Optionen abwägen

Anstatt sich nur punktuell in Verkaufsgesprächen einen Überblick über seine aktuelle Rentensituation zu verschaffen, sollten auch bestehende Anlagen regelmäßig gecheckt werden. Wie hoch sind die Kosten, die Rendite (Stichwort: Absenkung des Garantiezinses) und passt die Anlage noch zur Rentenlücke? Es empfiehlt sich, die identifizierte Lücke mit kostengünstigen Produkten zu schließen.Vertrag abgeschlossen – und gut? Nicht ganz. Anlagen zur Altersvorsorge sollten nicht nur vor Abschluss, sondern auch bei jeder größeren familiären und beruflichen Änderung sowie einmal jährlich kurz geprüft werden.

Umfragenmethodik

Das Meinungsforschungsunternehmen Civey hat im Auftrag von Weltsparen, der Raisin GmbH, zwischen dem 6. und dem 8. November 2020 insgesamt 2.500 Personen befragt. Dabei waren Mehrfachantworten möglich. Die Ergebnisse sind repräsentativ für die deutsche Bevölkerung ab 18 Jahren. Aus Gründen der Lesbarkeit wird im Text das generische Maskulin verwendet.

Über Raisin / WeltSparen

Raisin bietet Sparern grenzüberschreitend einfachen und kostenlosen Zugang zu Tages- und Festgeldern aus ganz Europa. Zudem sind über die Plattform für Geldanlage – in Deutschland unter der Marke WeltSparen (https://www.weltsparen.de) bekannt – global diversifizierte und kostengünstige ETF-Portfolios und Altersvorsorgeprodukte verfügbar. Mit nur einer Online-Anmeldung können Kunden alle Anlagen abschließen und verwalten. Seit 2013 haben über 310.000 europäische Sparer aus 32+ Ländern Spareinlagen in Höhe von rund 30 Milliarden Euro bei mehr als 100 Partnerbanken angelegt. Das Start-up zählt zu den einflussreichsten internationalen Fintechs und wird seit Jahren ausgezeichnet, unter anderem durch die renommierten FinTech50-Awards und CB Insights Fintech 250. Namhafte Investoren wie btov Ventures, Goldman Sachs, Index Ventures, Orange Digital Ventures, PayPal Ventures, Ribbit Capital und Thrive Capital unterstützen das Berliner Fintech. Zu Raisin gehören Raisin UK in Manchester, Raisin Technology in den USA und Madrid, die Service-Bank Raisin Bank in Frankfurt und die Raisin Pension GmbH.

Ansprechpartner für Medien Raisin / WeltSparen

Nicole Scheplitz & Mathias Paul

+49 (0)160 218 65 24

press@raisin.com

www.raisin.com

Österreich

Österreich

Finnland

Finnland

Frankreich

Frankreich

Deutschland

Deutschland

Irland

Irland

Niederlande

Niederlande

Polen

Polen

Spanien

Spanien

Vereinigtes Königreich

Vereinigtes Königreich

Vereinigte Staaten von Amerika

Vereinigte Staaten von Amerika

Andere (EU)

Andere (EU)